首頁>政聲·政情>觀察 觀察

富人拿"一元年薪"避稅 個稅改革該給誰減負

個人所得稅改革涉及千家萬戶,關(guān)系百姓切身利益,歷來都是熱門話題。今年兩會期間,“個稅如何改革”再度成為代表委員和社會各方熱議的焦點。未來個稅改革的主要方向是什么?免征額會不會提高?哪些人的個稅負擔(dān)會減少?近日,本報記者對此進行了調(diào)查采訪。

工薪所得最高一檔稅率要下調(diào)嗎?

年應(yīng)納稅所得96萬元以上,才有“資格”按45%最高稅率繳稅。下調(diào)這檔稅率,未必能解決富人“一元年薪”問題

“當(dāng)前,個人所得稅最突出的問題是,工薪所得實行45%的最高邊際稅率,看起來稅率高,實際上收不到稅。”兩會期間,全國人大財經(jīng)委副主任委員黃奇帆提出,應(yīng)該將個稅最高邊際稅率從45%降至25%,以降低高薪者、中等收入者稅負,營造有利于創(chuàng)新的環(huán)境。

黃奇帆認為,個稅稅率過高,會導(dǎo)致兩方面問題:一是一些企業(yè)會把高管的工資放到香港、新加坡等地發(fā)放,享受當(dāng)?shù)剌^低的個稅稅率;二是部分私營企業(yè)主以不拿工資或“一元年薪”來避稅,并把個人開銷算在了企業(yè)的費用上。而降低稅率,既有利于聚集人才,也有利于稅基擴張。

一石激起千層浪,這一觀點立刻引發(fā)社會熱議,有贊同的也有反對的。那么,什么樣的人才有“資格”按45%繳個稅?到底要不要給高薪者降稅?

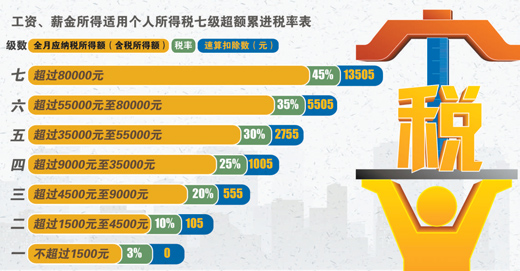

中國財政科學(xué)研究院副院長白景明介紹,在我國目前分類稅制的個稅制度下,個人所得被劃分成11個收入項目,包括工資、薪金所得,個體工商戶的生產(chǎn)、經(jīng)營所得,勞務(wù)報酬所得,利息、股息、紅利所得,財產(chǎn)租賃所得,財產(chǎn)轉(zhuǎn)讓所得等。其中,對于工資薪金所得,適用3%到45%的7檔累進稅率;勞務(wù)報酬所得,適用20%—40%的稅率;利息、股息、紅利所得,適用20%的比例稅率。

“把邊際稅率定得高一些,是希望高收入者承擔(dān)更多的稅收負擔(dān),為社會多做貢獻。下調(diào)邊際稅率,可能會造成課稅功能的扭曲。”白景明說,單就工薪所得來看,年應(yīng)納稅所得在42萬元以上,適用的稅率是30%;96萬元以上的,才有“資格”按45%的稅率繳稅。這一收入水平,是2015年城鎮(zhèn)職工平均工資的15.5倍!

“在不同稅收制度下,單純比較某個項目稅率的高低,沒有太大意義。”白景明認為,總的來看,目前工薪所得七檔稅率設(shè)計是符合我國實際情況的,下調(diào)邊際最高稅率,并不是當(dāng)前個稅改革的主要方向。

一些企業(yè)高管通過“一元年薪”避稅,這個問題怎么解?

“這種避稅現(xiàn)象,主要還是跟違法成本和監(jiān)管程度有關(guān),與個稅稅率高不高沒有直接關(guān)系。”上海財經(jīng)大學(xué)公共政策與治理研究院院長胡怡建表示,在任何稅制條件下,都難以完全防止逃避稅現(xiàn)象發(fā)生。即使把稅率下調(diào)到25%,年薪百萬的老板仍要繳20多萬元個稅,他還是有避稅的沖動,仍有可能拿“一元年薪”。

一些高收入者可能薪金只拿一元錢,但其收入更多體現(xiàn)在股權(quán)等方面,這部分收入在取得股息、轉(zhuǎn)讓時依然會被相應(yīng)征收個稅。

“但是,同樣一筆百萬元的收入,如果在工資薪金所得項目下,適用最高45%的稅率;而在股息紅利、財產(chǎn)轉(zhuǎn)讓項目下,適用稅率只有20%。這可能是一些高收入者放棄高薪,轉(zhuǎn)為股權(quán)收入的一個重要原因。”胡怡建認為,要解決不同收入來源造成的稅負不均,應(yīng)該推進個稅改革,實行分類與綜合相結(jié)合,逐步把一些常規(guī)性收入項目合并到一起,按年匯總納稅。

編輯:李敏杰

關(guān)鍵詞:收入 稅率 納稅 改革

中國制造助力孟加拉國首條河底隧道項目

中國制造助力孟加拉國首條河底隧道項目 澳大利亞豬肉產(chǎn)業(yè)協(xié)會官員看好進博會機遇

澳大利亞豬肉產(chǎn)業(yè)協(xié)會官員看好進博會機遇 聯(lián)合國官員說敘利亞約1170萬人需要人道主義援助

聯(lián)合國官員說敘利亞約1170萬人需要人道主義援助 伊朗外長扎里夫宣布辭職

伊朗外長扎里夫宣布辭職 中國南極中山站迎來建站30周年

中國南極中山站迎來建站30周年 聯(lián)合國特使赴也門斡旋荷臺達撤軍事宜

聯(lián)合國特使赴也門斡旋荷臺達撤軍事宜 以色列前能源部長因從事間諜活動被判11年監(jiān)禁

以色列前能源部長因從事間諜活動被判11年監(jiān)禁 故宮博物院建院94年來首開夜場舉辦“燈會”

故宮博物院建院94年來首開夜場舉辦“燈會”

法蒂瑪·馬合木提

法蒂瑪·馬合木提 王召明

王召明 王霞

王霞 辜勝阻

辜勝阻 聶震寧

聶震寧 錢學(xué)明

錢學(xué)明 孟青錄

孟青錄 郭晉云

郭晉云 許進

許進 李健

李健 覺醒法師

覺醒法師 呂鳳鼎

呂鳳鼎 賀鏗

賀鏗 金曼

金曼 黃維義

黃維義 關(guān)牧村

關(guān)牧村 陳華

陳華 陳景秋

陳景秋 秦百蘭

秦百蘭 張自立

張自立 郭松海

郭松海 李蘭

李蘭 房興耀

房興耀 池慧

池慧 柳斌杰

柳斌杰 曹義孫

曹義孫 毛新宇

毛新宇 詹國樞

詹國樞 朱永新

朱永新 張曉梅

張曉梅 焦加良

焦加良 張連起

張連起 龍墨

龍墨 王名

王名 何水法

何水法 李延生

李延生 鞏漢林

鞏漢林 李勝素

李勝素 施杰

施杰 王亞非

王亞非 艾克拜爾·米吉提

艾克拜爾·米吉提 姚愛興

姚愛興 賈寶蘭

賈寶蘭 謝衛(wèi)

謝衛(wèi) 湯素蘭

湯素蘭 黃信陽

黃信陽 張其成

張其成 潘魯生

潘魯生 馮丹藜

馮丹藜 艾克拜爾·米吉提

艾克拜爾·米吉提 袁熙坤

袁熙坤 毛新宇

毛新宇 學(xué)誠法師

學(xué)誠法師 宗立成

宗立成 梁鳳儀

梁鳳儀 施 杰

施 杰 張曉梅

張曉梅