首頁>國企·民企>財·知道財·知道

央行房貸新政正淪為空文:上海四大行均無利率優(yōu)惠

滬上房貸利率優(yōu)惠少,房貸證券化10年僅推3個產(chǎn)品

央行房貸新政難落地

9月30日,央行[微博]“首套房利率最低可打七折”的重磅新政如同深水炸彈,攪皺了一直波瀾不驚的房貸市場。但據(jù)《中國經(jīng)濟周刊》記者在上海調查,時隔一個月有余,這一房貸新政仍然只是來自宏觀層面的指導意見,上海市內的商業(yè)銀行對此采取的態(tài)度頗為一致:暫無行動。

記者近日以購房者身份聯(lián)系8家銀行支行信貸部門發(fā)現(xiàn),銀行幾乎眾口一詞,稱“不可能下浮30%”。值得一提的是,3個月前記者也曾調查上海市內的商業(yè)銀行房貸市場,當時多數(shù)銀行都未給出首套房利率較基準利率的下浮優(yōu)惠。盡管央行新政救市姿態(tài)鮮明,卻沒能改變銀行界房貸投放的謹慎態(tài)度。

為了分擔房貸風險以提高銀行放貸積極性,央行新政也將目光投向了能為信貸騰挪空間的金融創(chuàng)新之舉,特別是“鼓勵銀行業(yè)金融機構通過發(fā)行住房抵押貸款證券來籌集資金”。但據(jù)記者了解,這種抵押貸款證券化(MBS)手段在國內已經(jīng)徘徊10年,銀行在利益權衡之后,并沒有表現(xiàn)出預期中的踴躍。

四大行在滬均無首套房貸利率優(yōu)惠

央行大手筆的房貸新政似乎正在淪為一紙空文。記者日前采訪了中農(nóng)工交建五大銀行,注意到除了在8月就被曝利率打折的農(nóng)業(yè)銀行(2.61, -0.06, -2.25%)之外,其余4家都對首套房貸延續(xù)了強硬的保守態(tài)度。

“首套房貸款利率一般不用上浮,不管貸多少,最低都是基準利率,但是如果買60平米以下的房子,貸款總量偏低的話肯定還要上浮。”建設銀行(4.29, -0.08, -1.83%)楊浦支行個貸中心回應記者。

中國銀行(3.02, -0.07, -2.27%)五角場支行相關人士也對記者強調:“首套房貸款沒有七折優(yōu)惠,央行是有指導意見,但每個銀行的細則都沒有出來,我們銀行目前沒有任何折扣。”當記者提出年底將有200萬元房貸需求時,該人士表示:“現(xiàn)在貸款的話,最起碼是基準利率,還可能根據(jù)個人信用評估情況上浮。”

交通銀行(4.50, -0.10, -2.17%)楊浦支行執(zhí)行房貸審批的工作人員則對記者坦言:“雖然央行新政是說銀行房貸利率最低可以打七折,但實際上我們沒有折扣,不管貸多少,都是按照基準利率來執(zhí)行。”這與工商銀行(3.75, -0.03, -0.79%)控江支行的表態(tài)如出一轍。

五大行中唯一利率打折的只有農(nóng)業(yè)銀行,但也與央行的“指導價”相去甚遠。當記者以貸款總額200萬元相詢時,農(nóng)行陸家嘴(29.28, 2.01, 7.37%)支行個貸人士表示可以按照基準利率打九五折。事實上,這也只是8月時推出的折扣力度。

相比之下,貼近市場化運作的股份制銀行首套房貸款政策較3個月前略有松動。不過,采訪結果亦顯示,能夠拿到首套房折扣利率的購房者存有諸多限制條件,并且與高達七折的折扣幅度難以匹配。

“如果在我們銀行沒有其他業(yè)務,房貸只能按照基準利率來執(zhí)行,我們可以按照一定的折扣去申報,但能不能獲批很難說,資質良好、還款記錄也比較好的購房者,如果和我們有比較多業(yè)務往來的話,有可能拿到九五折。”招商銀行(10.80, -0.12, -1.10%)淞滬路支行內部人士對記者表示。8月接受采訪時,該行房貸要較基準利率上浮11%。

當時表示一般按照基準利率執(zhí)行的民生銀行(6.58, -0.19, -2.81%)仍然堅持舊規(guī),但也補充“在我行有金融資產(chǎn)的客戶可能有少量利率優(yōu)惠”。

而8月以九四折優(yōu)惠領跑滬上的匯豐銀行也裹足不前。“我們不會有七折這么大的力度,最多會打九點幾折,只做純商貸,不做公積金組合貸,新房依然只做跟我行有合作的樓盤。” 匯豐銀行上海商城支行工作人員告訴記者。

房貸證券化10年推3個產(chǎn)品

或因2008年次貸危機延后

在樓市走向愈見復雜莫測的大背景下,央行也使出渾身解數(shù)想要刺激房貸投放的動力,其中最引業(yè)內熱議的是再提房貸資產(chǎn)證券化。

據(jù)悉,房貸證券化的基本模式是首先,由商業(yè)銀行將其可證券化的住房貸款資金出售給證券化特設機構;其次,由證券化特設機構將所獲得的住房貸款匯總重組, 經(jīng)信用擔保及評級后, 發(fā)行住房貸款證券, 再由投資者購買;最后, 住房貸款人所償付的抵押本息, 用于對投資者支付本息以及評估、擔保、承銷或其他證券化費用。

從理想化的運作模式看,這無疑是可以將房貸風險分散的有效手段。不過,記者查閱相關資料注意到,房貸資產(chǎn)證券化并不是初次登上中國銀行業(yè)的歷史舞臺,早在2005年就已在上海破冰,當時第一個吃螃蟹的是存量房貸資產(chǎn)最多的建設銀行。

但兩年間卻未見其他商業(yè)銀行跟吃螃蟹。2007年打破僵局的仍是建行,繼“建元2005-1個人住房抵押貸款支持證券”之后,“建元2007-1個人住房抵押貸款證券化信托資產(chǎn)支持證券”問世。此后長達10年MBS(指住房抵押貸款支持證券)產(chǎn)品都鮮有聲聞。直到今年7月郵儲銀行發(fā)行“郵元2014年第一期個人住房貸款支持證券化產(chǎn)品”。

“建行本身做抵押貸款出身,這方面投資更有經(jīng)驗,當時的經(jīng)濟周期中,整體的經(jīng)濟走向是向上的,商業(yè)銀行傾向于拿長久期的資產(chǎn),而房地產(chǎn)又是一個上行周期,被看作優(yōu)質資產(chǎn),所以跟進的銀行并不多,更傾向于持有房貸到期。”浦發(fā)銀行(10.75, -0.15, -1.38%)金融市場部高級宏觀分析師曹陽對《中國經(jīng)濟周刊》分析。

一家國有銀行風控部門從業(yè)超過15年的資深人士則告訴記者:“2005年財政部會計準則發(fā)布,央行放開MBS試點,但建行才發(fā)行兩個產(chǎn)品就適逢爆發(fā)了美國次貸危機,這直接拖慢了整個創(chuàng)新的進程,美國發(fā)行住房債券的‘兩房’(即房利美和房地美)出了問題,決策層要有一個審慎考量的過程。”

資料顯示,金融危機爆發(fā)前,美國商業(yè)銀行就是將部分房貸出售給“兩房”等機構,由它們擔保,將房貸資產(chǎn)證券化并出售給投資者。兩家機構所承保或者購買的房地產(chǎn)貸款約占美國住房市場的50%,次貸危機以來在新發(fā)行量中所占比重更是達到80%以上,老牌MBS的一夜坍塌令剛起步的中國版MBS舉步維艱。

“但現(xiàn)在整個大背景有了變化,尤其是利率市場化的不斷推進,銀行負債穩(wěn)定性趨于下降,房貸證券化重新有了活躍的基礎。”曹陽告訴記者,整體看,銀行運營成本在不斷提高,負債周期則往下沉,“把這些抵押貸款打包證券化之后可以盤活存量,通過表外化可以騰挪商業(yè)銀行的信貸空間,降低資產(chǎn)和負債的久期失衡。”在他看來,目前抵押貸款約10.7萬億元,占貸款余額的13.6%,促進MBS市場發(fā)展正是央行本輪刺激政策中涉及金融創(chuàng)新的一個亮點。

編輯:羅韋

關鍵詞:證券 利率 貸款 銀行 央行

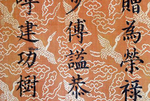

河北南宮發(fā)現(xiàn)明成化年間七彩圣旨

河北南宮發(fā)現(xiàn)明成化年間七彩圣旨 探訪韓國“世越”號沉船

探訪韓國“世越”號沉船 韓國前總統(tǒng)李明博首次出庭受審否認檢方指控

韓國前總統(tǒng)李明博首次出庭受審否認檢方指控 聯(lián)合國秘書長呼吁各國根除腐敗

聯(lián)合國秘書長呼吁各國根除腐敗 伊拉克和中國油企簽署油田開發(fā)合同

伊拉克和中國油企簽署油田開發(fā)合同 意大利總統(tǒng)任命朱塞佩·孔特為新政府總理

意大利總統(tǒng)任命朱塞佩·孔特為新政府總理 空軍“紅劍-2018”演習致力提升體系制勝能力

空軍“紅劍-2018”演習致力提升體系制勝能力 馬德里上演斗牛表演

馬德里上演斗牛表演

法蒂瑪·馬合木提

法蒂瑪·馬合木提 王召明

王召明 王霞

王霞 辜勝阻

辜勝阻 聶震寧

聶震寧 錢學明

錢學明 孟青錄

孟青錄 郭晉云

郭晉云 許進

許進 李健

李健 覺醒法師

覺醒法師 呂鳳鼎

呂鳳鼎 賀鏗

賀鏗 金曼

金曼 黃維義

黃維義 關牧村

關牧村 陳華

陳華 陳景秋

陳景秋 秦百蘭

秦百蘭 張自立

張自立 郭松海

郭松海 李蘭

李蘭 房興耀

房興耀 池慧

池慧 柳斌杰

柳斌杰 曹義孫

曹義孫 毛新宇

毛新宇 詹國樞

詹國樞 朱永新

朱永新 張曉梅

張曉梅 焦加良

焦加良 張連起

張連起 龍墨

龍墨 王名

王名 何水法

何水法 李延生

李延生 鞏漢林

鞏漢林 李勝素

李勝素 施杰

施杰 王亞非

王亞非 艾克拜爾·米吉提

艾克拜爾·米吉提 姚愛興

姚愛興 賈寶蘭

賈寶蘭 謝衛(wèi)

謝衛(wèi) 湯素蘭

湯素蘭 黃信陽

黃信陽 張其成

張其成 潘魯生

潘魯生 馮丹藜

馮丹藜 艾克拜爾·米吉提

艾克拜爾·米吉提 袁熙坤

袁熙坤 毛新宇

毛新宇 學誠法師

學誠法師 宗立成

宗立成 梁鳳儀

梁鳳儀 施 杰

施 杰 張曉梅

張曉梅