首頁>國企·民企>財·知道財·知道

原油期貨推出在即人民幣計價成亮點

在前期正式發(fā)布各項交易規(guī)則和業(yè)務(wù)細則后,近日,上海國際能源交易中心就原油期貨規(guī)則合約答記者問,明確了原油期貨的總體設(shè)計思路、境內(nèi)外投資者參與交易的條件、風險管控措施等。據(jù)悉,作為中國證監(jiān)會批準的首個引入境外交易者和境外經(jīng)紀機構(gòu)參與的境內(nèi)期貨品種,原油期貨有望年內(nèi)正式推出。

基本思路確立

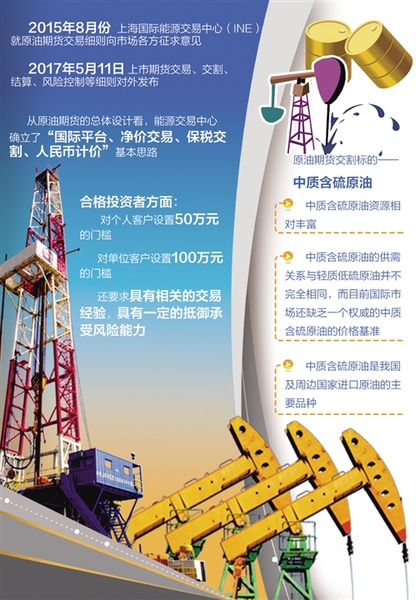

早在2015年8月份,作為上海期貨交易所子公司的上海國際能源交易中心(INE)就原油期貨交易細則向市場各方征求意見。在經(jīng)歷一年多時間后,能源中心于今年5月11日正式對外發(fā)布有關(guān)上市期貨交易、交割、結(jié)算、風險控制等細則,這被很多市場人士認為原油期貨破題在即的信號。

目前,我國是全球石油消費和進口大國,但國際石油貿(mào)易中的定價主要以倫敦市場的布倫特原油期貨和紐約市場的WTI原油(西得克薩斯輕質(zhì)原油)期貨為基準。上海國際能源交易中心相關(guān)負責人表示,盡管歐美已有成熟的原油期貨市場,但其價格難以客觀全面反映亞太地區(qū)供需關(guān)系。推出我國的原油期貨將有助于形成反映中國以及亞太地區(qū)石油市場供求關(guān)系的基準價格體系,通過市場優(yōu)化石油資源配置,服務(wù)實體經(jīng)濟。建設(shè)原油期貨市場也是我國期貨市場對外開放和國際化的重要實踐之一。

從原油期貨的總體設(shè)計看,能源交易中心確立了“國際平臺、凈價交易、保稅交割、人民幣計價”的基本思路。具體而言,“國際平臺”即交易國際化、交割國際化和結(jié)算環(huán)節(jié)國際化,以方便境內(nèi)外交易者自由、高效、便捷地參與,并依托國際原油現(xiàn)貨市場,引入境內(nèi)外交易者參與,包括跨國石油公司、原油貿(mào)易商、投資銀行等,推動形成反映中國和亞太時區(qū)原油市場供求關(guān)系的基準價格。“凈價交易”就是計價為不含關(guān)稅、增值稅的凈價,區(qū)別于國內(nèi)目前期貨交易價格均為含稅價格的現(xiàn)狀,方便與國際市場的不含稅價格直接對比,同時避免稅收政策變化對交易價格的影響。“保稅交割”就是依托保稅油庫,實行實物交割,主要是考慮保稅現(xiàn)貨貿(mào)易的計價為不含稅凈價,保稅貿(mào)易對參與主體的限制少,保稅油庫又可以作為聯(lián)系國內(nèi)外原油市場的紐帶,有利于國際原油現(xiàn)貨、期貨交易者參與交易和交割。“人民幣計價”就是采用人民幣交易、交割,接受美元等外匯資金作為保證金使用。

“布倫特原油期貨、WTI原油期貨等均為美元結(jié)算,美元結(jié)算也是國際原油現(xiàn)貨貿(mào)易中的通用結(jié)算方式。目前國際原油市場處于買方市場環(huán)境,我國原油進口體量足夠大,對市場供需平衡的影響占據(jù)舉足輕重位置。以人民幣作為原油期貨的計價單位和交易貨幣,不僅有利于國內(nèi)原油產(chǎn)業(yè)鏈上下游企業(yè)在原油進口貿(mào)易中規(guī)避匯率風險,更有利于加速推動人民幣國際化進程。”東證期貨分析師金曉說。

值得關(guān)注的是,原油期貨還將在國內(nèi)期貨市場上首次引入境外投資者參與。金曉表示,境外投資者無需在境內(nèi)注冊實體企業(yè)或者借道QFII(合格境外機構(gòu)投資者)也能參與,這是原油期貨區(qū)別于目前國內(nèi)其他期貨品種非常重要的一個特征。

從原油期貨交割標的看,它選擇的是中質(zhì)含硫原油。能源交易中心上述負責人表示,選擇中質(zhì)含硫原油的理由有多個方面。一是中質(zhì)含硫原油資源相對豐富,其產(chǎn)量份額約占全球產(chǎn)量的44%;二是中質(zhì)含硫原油的供需關(guān)系與輕質(zhì)低硫原油并不完全相同,目前國際市場還缺乏一個權(quán)威的中質(zhì)含硫原油的價格基準;三是中質(zhì)含硫原油是我國及周邊國家進口原油的主要品種。

強化風險管理

作為首個國際化的期貨品種,原油期貨如何強化風險管理成為市場關(guān)注的熱點。能源交易中心上述負責人表示,將嚴格遵守目前國內(nèi)期貨市場已被證明行之有效的相關(guān)制度和規(guī)則,同時針對境外交易者的風險特征和原油期貨交易的特點,積極落實境外交易者適當性審查、實名開戶、實際控制關(guān)系賬戶申報,強化資金專戶管理和保證金封閉運行,推動與境外期貨監(jiān)管機構(gòu)建立多種形式的聯(lián)合監(jiān)管機制,探索建立切實可行的跨境聯(lián)合監(jiān)管和案件稽查辦法。

此外,交易規(guī)則還明確能源交易中心的中央對手方地位,確保市場平穩(wěn)運行。據(jù)悉,能源中心作為中央對手方,在期貨交易達成后介入期貨交易雙方,成為所有買方的賣方和所有賣方的買方,以凈額方式結(jié)算,為期貨交易提供集中履約保障,防范交易雙方存在的履約風險。

能源交易中心還明確,已成交的交易指令、了結(jié)的期貨交易持倉、收取的保證金、已經(jīng)劃轉(zhuǎn)或者完成質(zhì)押處理的作為保證金使用的資產(chǎn)、配對完成的標準倉單等交易、結(jié)算和交割行為或者財產(chǎn)的法律屬性,以及采取的違約處理措施,不因會員進入破產(chǎn)程序而使得相關(guān)行為或者財產(chǎn)的法律屬性被撤銷或者無效。

“從投資者參與的角度看,本次能源中心規(guī)則發(fā)布稿與此前的征求意見稿相比,在交易者適當性門檻方面,對個人客戶設(shè)置50萬元的門檻,對單位客戶設(shè)置100萬元的門檻,同時還要求具有相關(guān)的交易經(jīng)驗,具有一定的抵御承受風險能力。交割違約處置方面,由原先的遞延交割制度修改為違約金制度。這都是切實防范投資風險、維護投資者利益的措施。”北京工商大學證券期貨研究所所長胡俞越表示。

據(jù)悉,下一階段,能源中心將按照業(yè)務(wù)規(guī)則開展原油期貨上市前的各項準備工作,包括受理會員、境外特殊參與者的資格申請,受理銀行、交割倉庫、檢驗機構(gòu)的資質(zhì)申請,開展全市場仿真交易等。

編輯:劉小源

關(guān)鍵詞:原油 期貨 交易

球迷風暴

球迷風暴 畢業(yè)啦

畢業(yè)啦 斯里蘭卡“螃蟹部長”的美食故事

斯里蘭卡“螃蟹部長”的美食故事 格魯吉亞新總理和內(nèi)閣贏得議會信任投票

格魯吉亞新總理和內(nèi)閣贏得議會信任投票 美商務(wù)部批準首批鋼鐵產(chǎn)品“232”關(guān)稅豁免申請

美商務(wù)部批準首批鋼鐵產(chǎn)品“232”關(guān)稅豁免申請 聯(lián)合國總部舉行“國際瑜伽日”活動

聯(lián)合國總部舉行“國際瑜伽日”活動 中國美食節(jié)在特拉維夫舉行

中國美食節(jié)在特拉維夫舉行 匈牙利國會通過“阻止索羅斯”法案

匈牙利國會通過“阻止索羅斯”法案

法蒂瑪·馬合木提

法蒂瑪·馬合木提 王召明

王召明 王霞

王霞 辜勝阻

辜勝阻 聶震寧

聶震寧 錢學明

錢學明 孟青錄

孟青錄 郭晉云

郭晉云 許進

許進 李健

李健 覺醒法師

覺醒法師 呂鳳鼎

呂鳳鼎 賀鏗

賀鏗 金曼

金曼 黃維義

黃維義 關(guān)牧村

關(guān)牧村 陳華

陳華 陳景秋

陳景秋 秦百蘭

秦百蘭 張自立

張自立 郭松海

郭松海 李蘭

李蘭 房興耀

房興耀 池慧

池慧 柳斌杰

柳斌杰 曹義孫

曹義孫 毛新宇

毛新宇 詹國樞

詹國樞 朱永新

朱永新 張曉梅

張曉梅 焦加良

焦加良 張連起

張連起 龍墨

龍墨 王名

王名 何水法

何水法 李延生

李延生 鞏漢林

鞏漢林 李勝素

李勝素 施杰

施杰 王亞非

王亞非 艾克拜爾·米吉提

艾克拜爾·米吉提 姚愛興

姚愛興 賈寶蘭

賈寶蘭 謝衛(wèi)

謝衛(wèi) 湯素蘭

湯素蘭 黃信陽

黃信陽 張其成

張其成 潘魯生

潘魯生 馮丹藜

馮丹藜 艾克拜爾·米吉提

艾克拜爾·米吉提 袁熙坤

袁熙坤 毛新宇

毛新宇 學誠法師

學誠法師 宗立成

宗立成 梁鳳儀

梁鳳儀 施 杰

施 杰 張曉梅

張曉梅