首頁>黨派·聲音>統(tǒng)一戰(zhàn)線 統(tǒng)一戰(zhàn)線

輸血小微企業(yè) 助力民營經(jīng)濟騰飛

吉林銀行以體制機制創(chuàng)新為主要舉措,持續(xù)推進小微金融服務軟環(huán)境建設,八年來累計為五萬戶小微企業(yè)提供2670億元貸款支持,尤其在近兩年國內經(jīng)濟下行,小微企業(yè)資金周轉慢,經(jīng)營壓力大,大型國有銀行、股份制商業(yè)銀行對小微企業(yè)“抽貸”這一形勢下,吉林銀行作為地方性商業(yè)銀行,持續(xù)“輸血”小微企業(yè),進一步加大對省內小微企業(yè)的金融支持力度,幫助小微企業(yè)走出困境戰(zhàn)勝難關。2015、2016連續(xù)兩年,吉林銀行小微貸款增量超過“百億”,投放貸款總額超過740億元。支持了近萬戶小微企業(yè),貸款余額全省占比近20%,增量占比超30%。“2016全國支持中小企業(yè)發(fā)展十佳商業(yè)銀行”榮譽的獲得,是對吉林銀行扶持小微企業(yè)發(fā)展成績的充分肯定。

吉林銀行于2009年7月成立小微金額專營機構———小企業(yè)金融服務中心,成為繼招商銀行之后,全國第二家、城商行系統(tǒng)首家持有小微金融專營牌照的金融機構。為發(fā)揮總行層面“市場反應速度快、戰(zhàn)略執(zhí)行力強、決策鏈條短”的優(yōu)勢,總行層面建立直營團隊、成立專營支行,為小微企業(yè)發(fā)展提供充足的金融動力。

為破解小微融資難題,滿足小微企業(yè)差異化、個性化金融服務需求,吉林銀行以手續(xù)簡便、擔保適度、降低成本為基本原則,推出了“吉時成長”小微信貸專屬品牌,包括針對能夠提供足額抵(質)押、保證擔保客戶的“吉速貸”、為核心客戶上下游小微企業(yè)打造的“吉祥鏈”,以及為具有共性特征的集聚類客戶量身訂做的“吉聚通”三大系列49個產(chǎn)品,真正做到了創(chuàng)新產(chǎn)品,“私人定制”。

為節(jié)約企業(yè)融資成本,吉林銀行推出“接續(xù)貸”產(chǎn)品,即存量客戶貸款到期前,通過發(fā)放一筆新貸款結清舊貸款,幫助減少小貸公司等高成本資金搭橋倒貸問題的發(fā)生,幫助小微客戶節(jié)省在續(xù)貸過程中產(chǎn)生的“過橋”費用,解決小微客戶生產(chǎn)經(jīng)營周期和貸款期限錯配問題。

長春楓葉管理咨詢有限公司主要經(jīng)營信息咨詢、企業(yè)管理咨詢。2015年由于流動資金短缺,公司法定代表人才印向吉林銀行申請了一年期1000萬元貸款,借款以來企業(yè)還款狀況良好。2016年借款人由于購買開發(fā)財務軟件,臨時出現(xiàn)資金周轉緊張,償還貸款資金壓力較大。吉林銀行長春和平支行為其辦理了接續(xù)貸業(yè)務。通過辦理“接續(xù)貸”業(yè)務,未用企業(yè)自行籌措資金償還貸款,減輕企業(yè)的還款壓力,減少企業(yè)的融資成本支出。

“吉稅貸”是吉林銀行“吉速貸”系列項下的信用貸款產(chǎn)品,根據(jù)小微企業(yè)近2年納稅數(shù)據(jù),向其發(fā)放的短期流動資金貸款業(yè)務。“吉稅貸”業(yè)務適用于依法納稅、信用良好、經(jīng)營穩(wěn)定,有融資需求但缺乏有效擔保的小微企業(yè)和個體工商戶。

醫(yī)藥行業(yè)屬于資金密集型行業(yè),吉林光明醫(yī)藥有限公司一方面要向上游藥廠預付訂貨款,另一方面要給鋪貨的下游經(jīng)銷商一定的賬期,占用企業(yè)大量流動資金,自有資金已經(jīng)滿足不了自身的發(fā)展速度,傳統(tǒng)融資方式不適用企業(yè)的融資需求。但是由于吉林光明醫(yī)藥有限公司誠信納稅,近兩年被稅務機關認定納稅等級B級,基于企業(yè)的誠信繳稅情況,吉林銀行長春凱旋支行為其發(fā)放“吉稅貸”信用貸款140萬元,有效解決企業(yè)無法提供抵質押擔保的融資瓶頸,有力支持吉林光明醫(yī)藥有限公司快速發(fā)展。

針對微小企業(yè)特征吉林銀行創(chuàng)新研發(fā)了“微商貸”微貸產(chǎn)品,旨在重點支持過去難以通過正規(guī)渠道獲得銀行融資支持的微小企業(yè),為難以提供抵質押擔保及相關財務報表的微小企業(yè)提供正規(guī)融資服務。

翟曉峰,夫妻從事超市經(jīng)營多年,有穩(wěn)定供銷渠道,積累了豐富的經(jīng)營經(jīng)驗。吉林銀行了解到其正在為籌措購房尾款發(fā)愁,微貸客戶經(jīng)理在進行了充分的貸前調查后,運用微貸技術對客戶銷售情況進行綜合分析和交叉檢驗,僅用了四天時間就完成了整個貸款流程,為客戶爭取了寶貴時間。

打造一站式金融服務模式。充分發(fā)揮吉林銀行小企業(yè)金融服務中心物理網(wǎng)點優(yōu)勢,打破以往僅行使總行部門管理職能的界限,建立了集業(yè)務咨詢、業(yè)務辦理、授信審批、貸款發(fā)放、客戶體驗、創(chuàng)業(yè)大講堂(技能培訓)等功能為一體的一站式金融服務模式,服務能力大幅提升。

實行遠程視頻審批機制,為進一步提高服務效率,增強客戶服務便利度,吉林銀行小企業(yè)金融服務中心在實施遠程無紙化在線審批的基礎上,為異地分行及客戶開辟了遠程視頻審貸會業(yè)務通道,客戶及分支機構僅需要通過遠程視頻即可實現(xiàn)業(yè)務辦理及審批,工作效率大幅提升。

廣泛搭建金融合作平臺,積極支持雙創(chuàng)工作開展。與省人社廳、省工信廳、團省委、省總工會、長春市科技局、吉林省物權融資農(nóng)業(yè)發(fā)展有限公司搭建金融服務平臺,積極為省內有創(chuàng)業(yè)需求的企業(yè)及個人,以及安置下崗人員再就業(yè)的小微企業(yè)提供信貸支持,并協(xié)調相關部門給予貼息補助,進一步降低客戶融資成本,累計為近1.5萬戶提供信貸支持105億元。

裕宸集團前身為吉林省宜家清潔服務有限責任公司(以下簡稱“宜家公司”),成立于2005年4月,以養(yǎng)老、家政行業(yè)起家。隨著企業(yè)快速發(fā)展,其自有資金已無法滿足需要。吉林銀行了解到裕宸集團情況,通過深入了解,以宜家公司為授信主體給予310萬信用貸款支持。至目前,吉林銀行已對裕宸集團累計發(fā)放貸款近千萬元,支持裕宸集團養(yǎng)老產(chǎn)業(yè)服務網(wǎng)絡快速復制、擴展。

因地制宜,實施金融精準扶貧。農(nóng)戶扶貧貸款與一般小微貸款在客戶準入、經(jīng)營規(guī)模、收入核算及擔保措施等方面有著較大的差異,需要金融機構轉變思維,因地制宜,實施“定制化”的金融解決方案。吉林銀行以省委組織部新農(nóng)村建設及黨建聯(lián)系點———榆樹市太安鄉(xiāng)雙合村為幫扶對象,總行小企業(yè)金融服務中心以直營信貸業(yè)務為依托,下村屯,走基層,實地了解第一手情況,因地制宜,為廣大農(nóng)戶量身定制融資方案,幫助其脫貧致富。支持該村養(yǎng)牛戶黃殿俊從事養(yǎng)牛業(yè)多年,5萬元的貸款使其從過去單次出欄5頭牛,發(fā)展到目前單次出欄20頭奶牛、肉牛的規(guī)模,年純利潤達到20萬元左右。

編輯:李晨陽

關鍵詞:企業(yè) 吉林 銀行 貸款

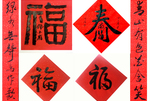

翰墨迎新春

翰墨迎新春 手寫春聯(lián)惹人愛

手寫春聯(lián)惹人愛 農(nóng)民工專列 溫暖回家路

農(nóng)民工專列 溫暖回家路 歡慶社火年味濃

歡慶社火年味濃 平昌冬奧會主火炬點燃

平昌冬奧會主火炬點燃 帶福回家

帶福回家 2018中華世紀壇傳統(tǒng)文化季全面開啟

2018中華世紀壇傳統(tǒng)文化季全面開啟 土耳其總統(tǒng)表示將擴大在敘軍事行動范圍

土耳其總統(tǒng)表示將擴大在敘軍事行動范圍

法蒂瑪·馬合木提

法蒂瑪·馬合木提 王召明

王召明 王霞

王霞 辜勝阻

辜勝阻 聶震寧

聶震寧 錢學明

錢學明 孟青錄

孟青錄 郭晉云

郭晉云 許進

許進 李健

李健 覺醒法師

覺醒法師 呂鳳鼎

呂鳳鼎 賀鏗

賀鏗 金曼

金曼 黃維義

黃維義 關牧村

關牧村 陳華

陳華 陳景秋

陳景秋 秦百蘭

秦百蘭 張自立

張自立 郭松海

郭松海 李蘭

李蘭 房興耀

房興耀 池慧

池慧 柳斌杰

柳斌杰 曹義孫

曹義孫 毛新宇

毛新宇 詹國樞

詹國樞 朱永新

朱永新 張曉梅

張曉梅 焦加良

焦加良 張連起

張連起 龍墨

龍墨 王名

王名 何水法

何水法 李延生

李延生 鞏漢林

鞏漢林 李勝素

李勝素 施杰

施杰 王亞非

王亞非 艾克拜爾·米吉提

艾克拜爾·米吉提 姚愛興

姚愛興 賈寶蘭

賈寶蘭 謝衛(wèi)

謝衛(wèi) 湯素蘭

湯素蘭 黃信陽

黃信陽 張其成

張其成 潘魯生

潘魯生 馮丹藜

馮丹藜 艾克拜爾·米吉提

艾克拜爾·米吉提 袁熙坤

袁熙坤 毛新宇

毛新宇 學誠法師

學誠法師 宗立成

宗立成 梁鳳儀

梁鳳儀 施 杰

施 杰 張曉梅

張曉梅