首頁>要聞 要聞

首批傳統(tǒng)基礎(chǔ)設(shè)施PPP資產(chǎn)證券化項目落地 有利于盤活資產(chǎn)降低杠桿

新華社上海3月11日電題:首批傳統(tǒng)基礎(chǔ)設(shè)施PPP資產(chǎn)證券化項目落地 有利于盤活資產(chǎn)降低杠桿

新華社記者桑彤

3月10日,三只傳統(tǒng)基礎(chǔ)設(shè)施領(lǐng)域政府和社會資本合作(PPP)資產(chǎn)證券化項目獲得上交所確認(rèn),并出具無異議函。這標(biāo)志著國家發(fā)改委和中國證監(jiān)會推進(jìn)的首批傳統(tǒng)基礎(chǔ)設(shè)施領(lǐng)域PPP資產(chǎn)證券化項目正式落地。

證監(jiān)會新聞發(fā)言人張曉軍10日表示,國家發(fā)展改革委向證監(jiān)會提供了首批9單PPP資產(chǎn)證券化項目的推薦函,其中包括交通設(shè)施、工業(yè)園區(qū)、水務(wù)、固廢處理等類型的傳統(tǒng)基礎(chǔ)設(shè)施領(lǐng)域項目,近日首批傳統(tǒng)基礎(chǔ)設(shè)施領(lǐng)域的PPP資產(chǎn)證券化項目落地。

上交所方面介紹,在國家發(fā)展改革委和證監(jiān)會的指導(dǎo)下,上交所近期受理了中信證券-首創(chuàng)股份污水處理PPP項目收費收益權(quán)、華夏幸福固安工業(yè)園區(qū)新型城鎮(zhèn)化PPP項目供熱收費收益權(quán)、中信建投-網(wǎng)新建投慶春路隧道PPP項目三只資產(chǎn)支持證券掛牌轉(zhuǎn)讓申請。三只PPP項目資產(chǎn)證券化產(chǎn)品符合上交所掛牌轉(zhuǎn)讓條件,予以確認(rèn)并出具無異議函。

據(jù)悉,此次獲批的三個項目集中在污水處理、供熱收費的公用事業(yè)以及基礎(chǔ)設(shè)施建設(shè)領(lǐng)域,均為傳統(tǒng)基礎(chǔ)設(shè)施領(lǐng)域PPP項目。

中信證券-首創(chuàng)股份污水處理PPP項目收費收益權(quán)資產(chǎn)支持專項計劃,由首創(chuàng)股份旗下4家全資水務(wù)子公司作為原始權(quán)益人,以水務(wù)子公司持有的污水處理PPP項目項下的污水處理收費收益權(quán)為基礎(chǔ)資產(chǎn),產(chǎn)品總規(guī)模5.3億元,其中優(yōu)先級規(guī)模5億元,獲AAA評級。

華夏幸福固安工業(yè)園區(qū)新型城鎮(zhèn)化PPP項目供熱收費收益權(quán)資產(chǎn)支持專項計劃,以華夏幸福全資子公司九通公用事業(yè)在固安工業(yè)園區(qū)內(nèi)未來6年向供熱用戶收取供熱收費的收益權(quán)為基礎(chǔ)資產(chǎn),產(chǎn)品總規(guī)模7.06億元,其中優(yōu)先級6.7億元,獲AAA評級。

中信建投-網(wǎng)新建投慶春路隧道PPP項目資產(chǎn)支持專項計劃,以浙江浙大網(wǎng)新集團(tuán)有限公司下屬子公司擁有的杭州市慶春路隧道專營權(quán)合同債權(quán)作為基礎(chǔ)資產(chǎn),產(chǎn)品總規(guī)模11.58億元,其中優(yōu)先級11億元,獲AAA評級。

在專家看來,PPP模式為提高我國基礎(chǔ)設(shè)施水平發(fā)揮了積極作用,而資產(chǎn)證券化作為基礎(chǔ)設(shè)施領(lǐng)域重要融資方式之一,產(chǎn)品特征與PPP項目投資收益穩(wěn)定、回報期長的特點相契合。推動PPP項目資產(chǎn)證券化有利于盤活PPP項目存量資產(chǎn),吸引更多社會資本參與PPP項目建設(shè),提高PPP項目資產(chǎn)流動性,推進(jìn)供給側(cè)結(jié)構(gòu)性改革。

上海證券交易所副理事長張冬科近日表示,當(dāng)前在經(jīng)濟(jì)形勢錯綜復(fù)雜,企業(yè)杠桿率高企,信用違約風(fēng)險增加,經(jīng)濟(jì)下行壓力尚未完全緩解的大背景下,既要充分發(fā)揮資本市場的投融資功能,又要有效防范和降低系統(tǒng)性金融風(fēng)險,既要積極支持實體經(jīng)濟(jì),又要逐步降低企業(yè)融資杠桿,這是兩難問題。

“資產(chǎn)證券化作為有效的金融手段至少有三個好處,可以緩解上述兩難。”張冬科說,一是可以把一些缺乏流動性的優(yōu)質(zhì)資產(chǎn)轉(zhuǎn)化為流動性較高的證券資產(chǎn),進(jìn)而能夠盤活存量資產(chǎn);二是運(yùn)用出表型資產(chǎn)證券化產(chǎn)品,不會加大企業(yè)融資杠桿,避免生成金融風(fēng)險;三是相比較于其他債券產(chǎn)品,資產(chǎn)證券化產(chǎn)品具有不同類型的外部增信保障,可以降低投資風(fēng)險。

中東歐基金公司董事長姜建清表示,中國金融的主要問題是間接融資和直接融資的比例失衡,過度依賴銀行的信貸融資,高杠桿意味著高風(fēng)險,且信貸資金的投入對經(jīng)濟(jì)增長的拉動也具有邊際遞減效應(yīng)。排除風(fēng)險的根本措施在于企業(yè)、銀行雙雙去杠桿,提高資金的使用效率。資產(chǎn)證券化就是一項將停留在低效部門和企業(yè)的資金挪轉(zhuǎn)出來,投向具備經(jīng)濟(jì)合理性的高效部門和企業(yè)的有效措施。

據(jù)悉,上交所對于符合條件的優(yōu)質(zhì)PPP項目資產(chǎn)證券化產(chǎn)品實行業(yè)務(wù)受理及評審的綠色通道,首批PPP項目資產(chǎn)證券化產(chǎn)品由專人負(fù)責(zé)即報即審。下一步,上交所將認(rèn)真落實《政府工作報告》關(guān)于促進(jìn)企業(yè)盤活存量資產(chǎn),推進(jìn)資產(chǎn)證券化的要求,持續(xù)推動PPP項目融資方式創(chuàng)新,支持PPP項目企業(yè)及相關(guān)中介機(jī)構(gòu)開展PPP項目資產(chǎn)證券化業(yè)務(wù),繼續(xù)發(fā)揮交易所債券市場支持服務(wù)實體經(jīng)濟(jì)的作用,保障PPP項目資產(chǎn)證券化持續(xù)健康發(fā)展。

編輯:薛曉鈺

關(guān)鍵詞: PPP 資產(chǎn) 杠桿

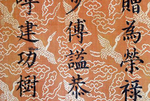

河北南宮發(fā)現(xiàn)明成化年間七彩圣旨

河北南宮發(fā)現(xiàn)明成化年間七彩圣旨 探訪韓國“世越”號沉船

探訪韓國“世越”號沉船 韓國前總統(tǒng)李明博首次出庭受審否認(rèn)檢方指控

韓國前總統(tǒng)李明博首次出庭受審否認(rèn)檢方指控 聯(lián)合國秘書長呼吁各國根除腐敗

聯(lián)合國秘書長呼吁各國根除腐敗 伊拉克和中國油企簽署油田開發(fā)合同

伊拉克和中國油企簽署油田開發(fā)合同 意大利總統(tǒng)任命朱塞佩·孔特為新政府總理

意大利總統(tǒng)任命朱塞佩·孔特為新政府總理 空軍“紅劍-2018”演習(xí)致力提升體系制勝能力

空軍“紅劍-2018”演習(xí)致力提升體系制勝能力 馬德里上演斗牛表演

馬德里上演斗牛表演

法蒂瑪·馬合木提

法蒂瑪·馬合木提 王召明

王召明 王霞

王霞 辜勝阻

辜勝阻 聶震寧

聶震寧 錢學(xué)明

錢學(xué)明 孟青錄

孟青錄 郭晉云

郭晉云 許進(jìn)

許進(jìn) 李健

李健 覺醒法師

覺醒法師 呂鳳鼎

呂鳳鼎 賀鏗

賀鏗 金曼

金曼 黃維義

黃維義 關(guān)牧村

關(guān)牧村 陳華

陳華 陳景秋

陳景秋 秦百蘭

秦百蘭 張自立

張自立 郭松海

郭松海 李蘭

李蘭 房興耀

房興耀 池慧

池慧 柳斌杰

柳斌杰 曹義孫

曹義孫 毛新宇

毛新宇 詹國樞

詹國樞 朱永新

朱永新 張曉梅

張曉梅 焦加良

焦加良 張連起

張連起 龍墨

龍墨 王名

王名 何水法

何水法 李延生

李延生 鞏漢林

鞏漢林 李勝素

李勝素 施杰

施杰 王亞非

王亞非 艾克拜爾·米吉提

艾克拜爾·米吉提 姚愛興

姚愛興 賈寶蘭

賈寶蘭 謝衛(wèi)

謝衛(wèi) 湯素蘭

湯素蘭 黃信陽

黃信陽 張其成

張其成 潘魯生

潘魯生 馮丹藜

馮丹藜 艾克拜爾·米吉提

艾克拜爾·米吉提 袁熙坤

袁熙坤 毛新宇

毛新宇 學(xué)誠法師

學(xué)誠法師 宗立成

宗立成 梁鳳儀

梁鳳儀 施 杰

施 杰 張曉梅

張曉梅