首頁>要聞 要聞

五度逼近跌停 4問人民幣貶值

人民幣對美元持續(xù)貶值,即期市場在過去六個交易日中有五次逼近跌停線。2月的首個交易日,在央行再次上調(diào)中間價的情況下,人民幣對美元即期匯率早盤還是一舉跌破6.26整數(shù)關(guān)口,最低觸及6.2603,較中間價折價幅度達(dá)1.984%,離2%跌停線只有“一步之遙”。人民幣對美元匯率從2014年10月底達(dá)到階段性高點后,正在加速走上貶值之路。

2015年1月最后一周,可能是近年中國外匯市場史上最為“驚心動魄”的一周。1.9%、1.7%、1.94%、1.9%分別是1月26日、27日、28日、29日的即期人民幣較中間價的跌幅,一周數(shù)次接近2%的跌停板歷史罕見。人民幣的貶值也讓中國股市遭受重?fù)簦貏e是與人民幣有關(guān)的資產(chǎn),金融股、地產(chǎn)股等下跌趨勢更為明顯。

中國央行副行長潘功勝1月23日表示,歐洲央行的新一版QE政策加上美國量化寬松政策正常化的趨勢,將會進(jìn)一步推動美元匯率的走強,從而可能會對人民幣對美元匯率形成下行壓力。

此前,歐洲央行啟動了歐版QE,實施更大規(guī)模的資產(chǎn)購買計劃來擴大資產(chǎn)負(fù)債表,并宣布從今年3月起每個月購買600億歐元債券,持續(xù)到2016年9月,總規(guī)模預(yù)計達(dá)1.08萬億歐元。此消息宣布后,歐元對美元迅速貶值了2%以上,至此歐元對美元2014年以來已經(jīng)跌了20%左右,創(chuàng)下了11年以來新低。

與此同時,全球范圍掀起了新一輪降息潮。2014年初至今,已有瑞士、印度、加拿大等12個國家的央行步入降息周期,除巴西、俄羅斯和新西蘭因國內(nèi)通脹及本幣貶值等因素困擾逆市加息之外,許多國家紛紛降低了基準(zhǔn)利率或?qū)嵤捤烧撸踔烈恍﹪抑鲃诱T發(fā)貨幣貶值。

是什么導(dǎo)致了人民幣開始持續(xù)貶值?人民幣貶值是否會造成資本大量外流?在此基礎(chǔ)上降息降準(zhǔn)可能性有多大?帶著以上問題新京報記者專訪了人大國際貨幣研究所副所長涂永紅、中國社科院世界經(jīng)濟與政治研究所國際投資室主任張明、香港經(jīng)濟學(xué)者、盤古智庫學(xué)術(shù)委員梁海明、招商證券宏觀首席分析師謝亞軒四位專家進(jìn)行解讀。

Q1

人民幣自去年11月開始持續(xù)貶值,市場普遍認(rèn)為是歐元貶值、美元升值“惹的禍”,是嗎?

美元走強導(dǎo)致人民幣貶值

張明:去年以來的人民幣匯率貶值,主要有幾方面原因。一是美元匯率升得太快,受美聯(lián)儲退出量寬和即將步入加息周期的預(yù)期影響,美元對幾乎所有貨幣都出現(xiàn)了較大幅度的升值。

而在去年年底之前,由于人民幣對美元的匯率保持相對穩(wěn)定,導(dǎo)致人民幣對除美元以外的其他貨幣的升值速度非常快。適當(dāng)?shù)刈屓嗣駧艑γ涝H值,有利于緩解人民幣對其他貨幣匯率的上升壓力。

另外,與短期資本持續(xù)外流有關(guān),資本外流是因為國內(nèi)經(jīng)濟增速下降與金融風(fēng)險顯性化導(dǎo)致國內(nèi)市場吸引力下降,還因為美聯(lián)儲的加息預(yù)期導(dǎo)致資金回流壓力加大。

梁海明:一方面是由于量化寬松政策已經(jīng)成為多數(shù)中央銀行貨幣政策的“顯學(xué)”,在多國貨幣競相貶值后,中國央行也有意識地向市場注入更多流動性,來緩和人民幣升值步伐,以保持中國出口競爭力。另一個主要原因則是受美元指數(shù)上升的影響。

人民幣貶值不會成為趨勢,人民幣匯率今年將呈現(xiàn)出先跌后升態(tài)勢。因為一國的貨幣匯率,猶如一家上市公司的股票,如上市公司經(jīng)營佳獲利豐,股價自然會上漲。相同道理,一國貨幣匯率也會因該國經(jīng)濟增長而上漲。

謝亞軒:表面看是美元的強勢,但是其背后的根本原因是歐美日貨幣政策的分化,從2014年日本的量化寬松,到美國退出QE,到歐洲QE的加碼等,都是發(fā)達(dá)國家貨幣松緊不一、方向相反,集中在美元上的體現(xiàn)。

各國的貨幣政策首先是對國內(nèi)經(jīng)濟負(fù)責(zé),主要從國內(nèi)經(jīng)濟的角度推進(jìn)政策。但客觀地說,貨幣政策的調(diào)整會帶來部分外溢作用,波及其他國家,特別是歐美日這些大國的匯率政策。

涂永紅:是市場的正常反應(yīng),也符合國家匯率改革的需要。

目前資金市場利率和匯率這兩個重要的價格改革還在推進(jìn)中,還沒有完全市場化。2014年進(jìn)入第三季度以來,美國的經(jīng)濟向好非常明顯,市場的預(yù)期是美聯(lián)儲會加快退出QE,這引導(dǎo)了市場信心的變化及國際金融市場資金的回流,幾乎所有貨幣對美元來說都貶值了,美元指數(shù)從60回升到90左右,人民幣對美元貶值很正常。

Q2

人民幣匯率近期幾次大跌,有沒有可能是中國央行有意為之?是否需要擔(dān)憂因為人民幣貶值而造成資本大量外流?

央行由逆市干預(yù)轉(zhuǎn)為順勢而為

涂永紅:2008年以前央行為了穩(wěn)定匯率,頻頻進(jìn)行干預(yù),但是2010年匯率制度進(jìn)一步改革后,央行的干預(yù)已經(jīng)很少了。我們的匯率目標(biāo)是每天的波動不能超過2%,超過2%央行可能出來干預(yù)一下,匯率的變化主要是市場供求關(guān)系決定。

資本的流動分長期和短期,從整個資本情況來看,中國經(jīng)濟進(jìn)入新常態(tài)以后,增長速度逐漸降到了現(xiàn)在的7.4%,這在全球依然是很高的。從最近市場對中國經(jīng)濟整體信心來看,中國經(jīng)濟的高增長,特別是貨幣市場,資金的價格比其他國家都要高,追求利潤最大化的資本流出去沒道理。

張明:這個問題我們應(yīng)該分兩方面來看待。一方面,市場上人民幣貶值預(yù)期已經(jīng)產(chǎn)生了,排除央行干預(yù)因素,人民幣貶值壓力遲早也會釋放;另一方面,央行由逆市干預(yù)轉(zhuǎn)變?yōu)轫槃荻鵀椋瑥娜ツ?2月起,中國央行明顯降低了對外匯市場的干預(yù)力度,讓人民幣匯率更多地由市場供求關(guān)系來決定。假如人民幣貶值不會加劇,那么央行可能繼續(xù)讓市場供求來決定匯率,但如果人民幣貶值預(yù)期和資本外流突然加劇,則央行可能會采取一些干預(yù)措施。

梁海明:目前人民幣的匯率暫時還不是完全市場化,央行對人民幣匯率仍有一定的主導(dǎo)權(quán)。如果人民幣出現(xiàn)大幅貶值,引發(fā)巨額資金撤離中國,影響中國經(jīng)濟穩(wěn)定乃至引發(fā)金融市場系統(tǒng)性風(fēng)險的話,央行很有可能會出手干預(yù)。

2014年GDP增長率為7.4%,不出意外的話,未來幾年中國的經(jīng)濟增長速度也會在7%或以上,這個增長速度在全球范圍而言,都是中高的發(fā)展速度。一個國家的經(jīng)濟實力,是一個國家貨幣匯率的保障。

謝亞軒:央行最近的確有一些微妙的變化。

一是央行副行長潘功勝提到,歐元對美元貶值,一定程度上會加大人民幣對美元匯率的下行壓力。這個表態(tài)并不常見,它體現(xiàn)了央行對于歐美貨幣政策變化的外溢效應(yīng)的關(guān)注,尤其是對人民幣匯率的影響。

二是在上周潘功勝表態(tài)之后,上周四、周五和本周周一連續(xù)三天,央行在歐元對美元明顯走弱的情況下,調(diào)高了人民幣即期匯率的中間價。這是個非常重要的變化,意味著央行可能希望通過對中間價的調(diào)整來表明人民幣體現(xiàn)的是一攬子貨幣,而不是盯緊美元。

至于外資流出,并不用擔(dān)心,因為過去數(shù)月中國的結(jié)售匯逆差是在美元指數(shù)多年未見的快速上升情況下出現(xiàn)的,并非常態(tài)。

Q3

人民幣已于2014年11月取代加元及澳元,成為全球第五大支付貨幣,怎么看待?

人民幣國際化速度超預(yù)期

涂永紅:從2012年的14位上升到現(xiàn)在的第5位,人民幣國際化的進(jìn)程的確很快,有點超過我們的預(yù)期。2013年時,中國已經(jīng)超越美國成為世界上最大的貿(mào)易國。中國現(xiàn)在是全球?qū)⒔賯€國家的最大貿(mào)易伙伴,與中國進(jìn)行進(jìn)出口貿(mào)易時使用第三方貨幣,如果不使用人民幣,繼續(xù)使用美元的話,美元匯率波動很大,實際上這不利于貿(mào)易計價核算,不利于進(jìn)出口商品價格的穩(wěn)定。

另外,從2014全年看,人民幣對美元貶值幅度還不到1%,對外綜合的實際有效匯率還升值了4.7%。市場對人民幣還是具有較大的升值預(yù)期。

張明:這一數(shù)據(jù)表明,人民幣國際化確實取得了較大進(jìn)展;其次,我們也要看到人民幣跨境結(jié)算發(fā)展很快,背后有很大一塊其實不是源自真實的貿(mào)易結(jié)算需求,而是很多企業(yè)在國內(nèi)人民幣市場和香港人民幣市場之間進(jìn)行套匯與套利的結(jié)果。所以,迄今為止人民幣跨境貿(mào)易結(jié)算的高速增長是有泡沫的,我們對人民幣成為全球第5大支付貨幣這一新聞,不應(yīng)過于樂觀。

梁海明:一是這些年國家進(jìn)出口量大,和很多國家簽訂了貨幣互換協(xié)議,越來越多的國家和地區(qū)使用人民幣。二是,中國經(jīng)濟增長速度7%-8%,讓許多國家對中國經(jīng)濟有信心,愿意增持人民幣。三是,人民幣這么多年來,尤其是2015年來保持升值的狀態(tài),在歐美日元貶值情況下,拿人民幣比較可靠,促使很多人開始拿人民幣。

Q4

在全球央行競相發(fā)布寬松貨幣政策的背景下,中國央行全面降準(zhǔn)和降息可能性大嗎?

全面降準(zhǔn)可對沖資本外流

謝亞軒:央行提高人民幣匯率波動,是希望匯率在貨幣政策有效性上獲得更高的權(quán)重。按過去的套路,人民幣匯率下跌,央行肯定會在市場上拋出美元,收回人民幣,所以降準(zhǔn)的可能性提升了。但我認(rèn)為,央行希望少干預(yù),而讓市場自己發(fā)現(xiàn)匯率的價格。另外,從盤面上看,匯率波動的加大,央行是沒有干預(yù)的。央行不希望貨幣政策被匯率過多牽制。

今后降準(zhǔn)、降息將主要考慮經(jīng)濟基本面的變化,而不僅僅只是考慮匯率。我們預(yù)測今年降息一次,條件是一季度經(jīng)濟下行壓力未得到有效緩解;降準(zhǔn)方面,從央行退出外匯市場的日常干預(yù)、外匯占款進(jìn)入低速增長的事實看,降準(zhǔn)存在必要。

張明:今年降準(zhǔn)降息發(fā)生的概率是很高的,尤其是全面降準(zhǔn)。盡管央行一直把定向?qū)捤勺鳛檎咧攸c,但是迄今為止定向?qū)捤傻男Ч⒉伙@著,所以央行遲早會實施全面寬松的貨幣政策。去年11月央行第一次全面降息,今年要保證經(jīng)濟7%左右的增速,政策還是要進(jìn)一步放松的。

相比全面降息,全面降準(zhǔn)的概率更大,這主要是因為,如果要進(jìn)一步降息,中美利差將會進(jìn)一步收縮,從而導(dǎo)致更大規(guī)模的短期資本外流,而這可能會制造新的不穩(wěn)定性。相比之下,全面降準(zhǔn)可以向國內(nèi)的金融市場補充流動性,起到對沖資本外流的作用。我個人預(yù)計,今年會有2次以上降準(zhǔn),今年上半年降準(zhǔn)的概率很大。

涂永紅:中國的貨幣政策跟匯率的關(guān)聯(lián)度不高。匯率相對來講有其獨立性,利息水平和準(zhǔn)備金率作為貨幣政策的主要工具更多的是針對國內(nèi)的經(jīng)濟目標(biāo),比如控制通貨膨脹、管理流動性、促進(jìn)就業(yè)等。

2008年,美國做了量化寬松以后,中國跟進(jìn)四萬億刺激計劃,貨幣在市場流通過程中過剩的情況比較嚴(yán)重。一些過剩的貨幣流向樓市和股市,從總量管理看,央行必須采取從緊的政策,使得存款準(zhǔn)備金率以及利率比較高。

央行的貨幣管理應(yīng)該是,總量上繼續(xù)保持穩(wěn)健的政策,有針對性地進(jìn)行降準(zhǔn)降息,引導(dǎo)資金成本降下來,促進(jìn)實體經(jīng)濟發(fā)展。

編輯:羅韋

關(guān)鍵詞:人民幣 匯率 央行 貶值 美元

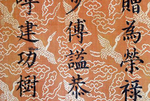

河北南宮發(fā)現(xiàn)明成化年間七彩圣旨

河北南宮發(fā)現(xiàn)明成化年間七彩圣旨 探訪韓國“世越”號沉船

探訪韓國“世越”號沉船 韓國前總統(tǒng)李明博首次出庭受審否認(rèn)檢方指控

韓國前總統(tǒng)李明博首次出庭受審否認(rèn)檢方指控 聯(lián)合國秘書長呼吁各國根除腐敗

聯(lián)合國秘書長呼吁各國根除腐敗 伊拉克和中國油企簽署油田開發(fā)合同

伊拉克和中國油企簽署油田開發(fā)合同 意大利總統(tǒng)任命朱塞佩·孔特為新政府總理

意大利總統(tǒng)任命朱塞佩·孔特為新政府總理 空軍“紅劍-2018”演習(xí)致力提升體系制勝能力

空軍“紅劍-2018”演習(xí)致力提升體系制勝能力 馬德里上演斗牛表演

馬德里上演斗牛表演

法蒂瑪·馬合木提

法蒂瑪·馬合木提 王召明

王召明 王霞

王霞 辜勝阻

辜勝阻 聶震寧

聶震寧 錢學(xué)明

錢學(xué)明 孟青錄

孟青錄 郭晉云

郭晉云 許進(jìn)

許進(jìn) 李健

李健 覺醒法師

覺醒法師 呂鳳鼎

呂鳳鼎 賀鏗

賀鏗 金曼

金曼 黃維義

黃維義 關(guān)牧村

關(guān)牧村 陳華

陳華 陳景秋

陳景秋 秦百蘭

秦百蘭 張自立

張自立 郭松海

郭松海 李蘭

李蘭 房興耀

房興耀 池慧

池慧 柳斌杰

柳斌杰 曹義孫

曹義孫 毛新宇

毛新宇 詹國樞

詹國樞 朱永新

朱永新 張曉梅

張曉梅 焦加良

焦加良 張連起

張連起 龍墨

龍墨 王名

王名 何水法

何水法 李延生

李延生 鞏漢林

鞏漢林 李勝素

李勝素 施杰

施杰 王亞非

王亞非 艾克拜爾·米吉提

艾克拜爾·米吉提 姚愛興

姚愛興 賈寶蘭

賈寶蘭 謝衛(wèi)

謝衛(wèi) 湯素蘭

湯素蘭 黃信陽

黃信陽 張其成

張其成 潘魯生

潘魯生 馮丹藜

馮丹藜 艾克拜爾·米吉提

艾克拜爾·米吉提 袁熙坤

袁熙坤 毛新宇

毛新宇 學(xué)誠法師

學(xué)誠法師 宗立成

宗立成 梁鳳儀

梁鳳儀 施 杰

施 杰 張曉梅

張曉梅