首頁(yè)>國(guó)企·民企>財(cái)·知道財(cái)·知道

重倉(cāng)豪賭跌停 一日虧損23.16%私募冠軍遭清盤

長(zhǎng)安基金銀閏鋮功5號(hào)的清盤,讓2013年問(wèn)鼎私募冠軍的劉增鋮再度置于輿論的風(fēng)口浪尖之上,與去年評(píng)論者的驚嘆和褒獎(jiǎng)不同,這次裹挾他的是質(zhì)疑和唏噓。

重倉(cāng)豪賭固然是其失敗原因,但是為什么一份不活躍的合約也會(huì)令劉增鋮折戟沉沙?到底是誰(shuí)終結(jié)了劉增鋮的絕地反擊之夢(mèng)?

而劉增鋮的沉浮故事,也令人聯(lián)想到陶云峰、劉其兵等一度風(fēng)光無(wú)限的期貨高手的悲劇,造成他們悲劇的原因是什么?起起伏伏之間,這些“悲情英雄”又有著怎樣的遺憾和警示?

劉增鋮:遭現(xiàn)貨巨頭“獵殺”

2014年10月23日,城頭變幻大王旗。當(dāng)劉增鋮的博客首頁(yè)還停留在2013年度中國(guó)私募基金最高殊榮——“總冠軍”獎(jiǎng)牌的展示頁(yè)時(shí),轉(zhuǎn)折卻悄然來(lái)臨:銀閏鋮功5號(hào)10月23日因?yàn)橥顿Y標(biāo)的價(jià)格波動(dòng)引發(fā)凈值從前一天的0.8元/份跌至0.647元,當(dāng)日跌幅達(dá)到23.16%,同時(shí)也跌破預(yù)警線0.75元以及止損線0.70元,故而觸發(fā)清盤訴求。

根據(jù)劉增鋮的道歉信以及相關(guān)知情人士的透露,事情的大致經(jīng)過(guò)復(fù)盤如下:10月23日之前,劉增鋮大部分基金產(chǎn)品的凈值都在0.8-0.9之間,他需要一個(gè)極佳的行情來(lái)完成反轉(zhuǎn)。劉認(rèn)為最近外盤原油大跌,國(guó)內(nèi)前期化工產(chǎn)品大部分都跌幅可觀,只有PVC期貨跌幅較小,便將最后一根救命稻草押在了PVC期貨的補(bǔ)跌上。

豪賭跌停失敗導(dǎo)致2013年冠軍私募被清盤 23日開盤PVC期貨主力1501合約很像要跌停的樣子,劉便加倉(cāng)做空1501合約,PVC期貨1501合約順勢(shì)跌停。

劉增鋮的預(yù)想是在第二天順勢(shì)獲利平倉(cāng),但令其沒(méi)有想到的是,當(dāng)天跌停后不久,1501合約便涌現(xiàn)出不可小覷的多頭力量,該合約在跌停板停留幾分鐘后開始大幅反彈,并觸及其止損位。劉增鋮決策平倉(cāng),但是因?yàn)楹霞s流動(dòng)性較弱,并未如他所愿平倉(cāng),導(dǎo)致其基金產(chǎn)品凈值隨行情波動(dòng)跌幅較大。

發(fā)人深省的是,PVC期貨是一個(gè)并不活躍的品種,大部分時(shí)間成交量不足萬(wàn)手,持倉(cāng)不超過(guò)3萬(wàn)手。這樣一個(gè)弱流動(dòng)性品種,為什么會(huì)葬送劉增鋮的絕地反擊之夢(mèng)?其背后的終結(jié)者到底是誰(shuí)呢?

“不要小看不活躍的品種,PVC期貨雖然不活躍,但是自2009年5月25日上市,長(zhǎng)時(shí)間以來(lái)沉淀了許多現(xiàn)貨企業(yè)。他們對(duì)市場(chǎng)有著敏銳的判斷,而且有著套保、套利的需求,隨時(shí)聞風(fēng)而動(dòng)。而且,劉增鋮看空PVC期貨的邏輯本身就有漏洞,這讓現(xiàn)貨商捕捉到了市場(chǎng)糾偏的機(jī)會(huì)。”一位知情人士王先生向中國(guó)證券報(bào)記者表示。

王先生表示,多頭以國(guó)內(nèi)一家塑化貿(mào)易領(lǐng)域內(nèi)的龍頭企業(yè)為主,還有其他5-6家現(xiàn)貨商或私募機(jī)構(gòu)跟蹤這一市場(chǎng)。“這些現(xiàn)貨企業(yè)和私募有豐富的期貨交易經(jīng)驗(yàn),他們認(rèn)為當(dāng)前PVC期貨已經(jīng)相對(duì)現(xiàn)貨貼水,而且23日當(dāng)天跌停后的基差十分罕見,原油期貨下跌并不支持PVC期貨如此大跌。”

據(jù)王先生透露,23日5型電石料華東市場(chǎng)自提報(bào)價(jià)在5990-6060元/噸,華南主流在6070-6100元/噸自提,當(dāng)時(shí)期貨已經(jīng)貼水,而當(dāng)日跌停價(jià)為5350元/噸,基差(現(xiàn)貨-期貨)高達(dá)600元/噸以上。

“一位日常與我們溝通較多的現(xiàn)貨商認(rèn)為,這么大的基差是罕見且不合理的,于是給我們打電話,說(shuō)出現(xiàn)做多機(jī)會(huì),我們分析后認(rèn)可他的邏輯,就在當(dāng)天做了一把多。事實(shí)證明現(xiàn)貨商的邏輯是對(duì)的,大家也都沒(méi)想到劉增鋮在做空,事后才知道。”一位參與做多的私募人士表示。

陶云峰:重倉(cāng)隔夜 成敗蕭何

“劉增鋮去年和今年截然相反的業(yè)績(jī),讓我想起了當(dāng)年震驚國(guó)內(nèi)的桃子基金,也是一年風(fēng)云、一年折桂,當(dāng)年叱咤風(fēng)云的大佬陶云峰已亡命天涯,有人說(shuō),他逃命在小島國(guó),做中文家教,業(yè)余刷墻、裝空調(diào),積累資金準(zhǔn)備東山再起。期貨一起一落,再正常不過(guò),這才是人生。”一位期貨人士在其微博上寫道。

陶云峰,從一名中學(xué)政治老師華麗轉(zhuǎn)身為嘉興盈豐投資總經(jīng)理,主管桃子基金,從事期貨投資。2011年從50萬(wàn)元做到250萬(wàn)元,年收益率400%,一時(shí)風(fēng)光無(wú)限。但很快風(fēng)云突變,2012年底,其所管理的7只桃子基金產(chǎn)品幾乎全部爆倉(cāng),虧損總額據(jù)說(shuō)上億。

“重倉(cāng)”、“隔夜”是陶云峰成功的原因,同樣也是他失敗的關(guān)鍵。有細(xì)心的市場(chǎng)人士發(fā)現(xiàn),“桃子基金”賬戶在操作初期的回撤通常較小,但一旦有了較多利潤(rùn)之后,回撤便會(huì)加大,最大回撤一度曾達(dá)到50%左右。倉(cāng)位方面,“桃子基金”賬戶打底倉(cāng)位是50%左右,而且大部分交易日都是100%左右的隔夜倉(cāng)位。

對(duì)此,陶云峰如此解釋:“這個(gè)基金的資金是自己的,我可以承受極大的波動(dòng)。做生意,白干是可以的,生意不成情誼在。但虧本就是失敗,所以一開始以求穩(wěn)為主,有了利潤(rùn)之后,一般允許回吐利潤(rùn)的50%甚至100%來(lái)追求收益的最大化。重倉(cāng)與否關(guān)鍵看是否有爆倉(cāng)幾率,在不太可能出現(xiàn)爆倉(cāng)的前提下可以去充分挖掘資金的利用率。”

“他的交易模型我最清楚:重倉(cāng),賭某一個(gè)突破點(diǎn),套了不砍,固定比例止損。這種手法,在2009-2011年單邊行情好的時(shí)候有效,到了2011年下半年,就開始失效了,導(dǎo)致他賬面一直虧損。后來(lái)停不下來(lái)了,便開始借錢交易,近乎賭博。其實(shí)是錢來(lái)的太快,自我膨脹了。”一位接近陶云峰的人士表示。

該人士補(bǔ)充說(shuō)道:“早些年,陶云峰在一個(gè)月不到的時(shí)間內(nèi),小資金賺了一千多萬(wàn),以為打遍天下無(wú)敵手了,其實(shí)是因?yàn)楫?dāng)時(shí)的行情很大,自己膽子也大,重倉(cāng)賭到的,并不是因?yàn)樽约旱慕灰紫到y(tǒng)有多好。期貨就是這樣,贏的時(shí)候很精彩,敗的時(shí)候也很精彩。”

劉其兵:罔顧套保 投機(jī)空銅

劉其兵,是2005年震驚中外的“國(guó)儲(chǔ)銅事件”的主角。2002年至2006年,LME銅價(jià)自1457.5美元/噸的低價(jià)漲至最高8800美元/噸,而他是早在20世紀(jì)90年代就率先發(fā)現(xiàn)了銅的超級(jí)牛市。

在國(guó)儲(chǔ)局任職的他自1999年就開始積極做多,從銅價(jià)1000多美元到3000美元期間,為調(diào)節(jié)中心帶來(lái)了豐厚利潤(rùn),因此也成為期貨界的一位神奇人物。

但他嚴(yán)重低估了這輪超級(jí)牛市的持續(xù)時(shí)間和點(diǎn)位,2004年LME銅價(jià)攀上3000美元/噸之后,他由多翻空,在3000美元以上大肆放空,建立的空頭頭寸據(jù)說(shuō)約為15萬(wàn)至20萬(wàn)噸。曾經(jīng)有人勸阻他放棄做空,但他依然固執(zhí)己見,結(jié)果被斯邁爾金屬公司、瑞福期貨、倫敦標(biāo)準(zhǔn)銀行、巴克萊銀行、曼氏集團(tuán)、AMT、薩頓公司、以及一家總部在法國(guó)里昂的基金公司等眾多海外對(duì)沖基金盯住,他們聯(lián)手做多,導(dǎo)致銅價(jià)破天荒地突破了4000美元,當(dāng)時(shí)堪稱天價(jià)。

2004年10月的一天,LME銅價(jià)突然暴跌10%,決定拼死一搏的劉其兵在其結(jié)構(gòu)性期權(quán)組合中越權(quán)大量賣出看漲期權(quán)。但是天不遂人愿,國(guó)際銅價(jià)仍然一路攀高,直接沖破4000美元/噸,此時(shí)劉其兵的賬面虧損已經(jīng)很大。

在此之后,國(guó)儲(chǔ)局有關(guān)部門成立了應(yīng)對(duì)小組,數(shù)次拍賣儲(chǔ)備銅,試圖平抑銅價(jià);大量銅現(xiàn)貨被運(yùn)至倫敦金屬交易所在亞洲的數(shù)個(gè)倉(cāng)庫(kù)作實(shí)物交割。通過(guò)實(shí)物交割、平倉(cāng)、展期等多種方式止損,將原有的損失降低,但仍無(wú)法挽回巨虧的局面。

事后,業(yè)內(nèi)人士對(duì)此點(diǎn)評(píng)道:國(guó)儲(chǔ)局作為國(guó)家行政部門,理應(yīng)起到物資緊張時(shí)供應(yīng)市場(chǎng)放儲(chǔ)平抑價(jià)格,物資充足時(shí)收購(gòu)入庫(kù)以備今后不時(shí)之需。當(dāng)倫敦銅折算進(jìn)口價(jià)小于上海期貨市場(chǎng)銅價(jià)時(shí),買倫銅賣滬銅,再加上國(guó)內(nèi)現(xiàn)貨市場(chǎng)是最終需求方,國(guó)儲(chǔ)局的套利行為當(dāng)立于不敗之地——即使套利最終無(wú)利可圖,也能在國(guó)內(nèi)現(xiàn)貨市場(chǎng)迅速賣出。

而自2004年起,這一天平傾斜了,倫敦銅折算進(jìn)口價(jià)明顯高于滬銅,國(guó)儲(chǔ)局最終喪失了應(yīng)有的立場(chǎng),開始從事所謂的反向套利——賣倫銅買滬銅,這相當(dāng)于把國(guó)內(nèi)的銅賣到國(guó)外,而中國(guó)由于電力行業(yè)的急劇擴(kuò)張正張著大口需求精銅!

“從事件本身來(lái)看,劉其兵的行為并不是套期保值,純粹是個(gè)人主義的投機(jī)行為。其大肆拋空的動(dòng)機(jī)是因?yàn)楫?dāng)時(shí)銅價(jià)處于歷史最高點(diǎn),并不是因?yàn)閲?guó)儲(chǔ)手中持有大量貨物的保值行為。其實(shí)從國(guó)儲(chǔ)本身而言,低位收儲(chǔ)保企業(yè)生存,高位拋儲(chǔ)平抑物價(jià)是其主要職能,但在2004年國(guó)內(nèi)銅價(jià)高企,同時(shí)供應(yīng)十分緊張的情況下,國(guó)儲(chǔ)的行為應(yīng)是在國(guó)內(nèi)市場(chǎng)釋放庫(kù)存來(lái)滿足需求,但劉其兵卻在國(guó)際市場(chǎng)上拋空,一來(lái)這與國(guó)內(nèi)銅市場(chǎng)的實(shí)際情況相違背,二來(lái)也與國(guó)內(nèi)為銅的凈進(jìn)口國(guó)、出口基本不可行的事實(shí)相違背。國(guó)儲(chǔ)拋銅的警示不是在于套保本身的問(wèn)題,而是在于內(nèi)部控制和監(jiān)管上面。”期貨界人士車先生表示。

編輯:羅韋

關(guān)鍵詞:期貨 劉增鋮

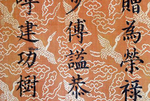

河北南宮發(fā)現(xiàn)明成化年間七彩圣旨

河北南宮發(fā)現(xiàn)明成化年間七彩圣旨 探訪韓國(guó)“世越”號(hào)沉船

探訪韓國(guó)“世越”號(hào)沉船 韓國(guó)前總統(tǒng)李明博首次出庭受審否認(rèn)檢方指控

韓國(guó)前總統(tǒng)李明博首次出庭受審否認(rèn)檢方指控 聯(lián)合國(guó)秘書長(zhǎng)呼吁各國(guó)根除腐敗

聯(lián)合國(guó)秘書長(zhǎng)呼吁各國(guó)根除腐敗 伊拉克和中國(guó)油企簽署油田開發(fā)合同

伊拉克和中國(guó)油企簽署油田開發(fā)合同 意大利總統(tǒng)任命朱塞佩·孔特為新政府總理

意大利總統(tǒng)任命朱塞佩·孔特為新政府總理 空軍“紅劍-2018”演習(xí)致力提升體系制勝能力

空軍“紅劍-2018”演習(xí)致力提升體系制勝能力 馬德里上演斗牛表演

馬德里上演斗牛表演

法蒂瑪·馬合木提

法蒂瑪·馬合木提 王召明

王召明 王霞

王霞 辜勝阻

辜勝阻 聶震寧

聶震寧 錢學(xué)明

錢學(xué)明 孟青錄

孟青錄 郭晉云

郭晉云 許進(jìn)

許進(jìn) 李健

李健 覺(jué)醒法師

覺(jué)醒法師 呂鳳鼎

呂鳳鼎 賀鏗

賀鏗 金曼

金曼 黃維義

黃維義 關(guān)牧村

關(guān)牧村 陳華

陳華 陳景秋

陳景秋 秦百蘭

秦百蘭 張自立

張自立 郭松海

郭松海 李蘭

李蘭 房興耀

房興耀 池慧

池慧 柳斌杰

柳斌杰 曹義孫

曹義孫 毛新宇

毛新宇 詹國(guó)樞

詹國(guó)樞 朱永新

朱永新 張曉梅

張曉梅 焦加良

焦加良 張連起

張連起 龍墨

龍墨 王名

王名 何水法

何水法 李延生

李延生 鞏漢林

鞏漢林 李勝素

李勝素 施杰

施杰 王亞非

王亞非 艾克拜爾·米吉提

艾克拜爾·米吉提 姚愛(ài)興

姚愛(ài)興 賈寶蘭

賈寶蘭 謝衛(wèi)

謝衛(wèi) 湯素蘭

湯素蘭 黃信陽(yáng)

黃信陽(yáng) 張其成

張其成 潘魯生

潘魯生 馮丹藜

馮丹藜 艾克拜爾·米吉提

艾克拜爾·米吉提 袁熙坤

袁熙坤 毛新宇

毛新宇 學(xué)誠(chéng)法師

學(xué)誠(chéng)法師 宗立成

宗立成 梁鳳儀

梁鳳儀 施 杰

施 杰 張曉梅

張曉梅