首頁>國企·民企>財·知道財·知道

券商三季報:應(yīng)付利息激增兩倍凸顯“錢緊”

19家上市券商的三季報已經(jīng)披露完畢,受到A股市場成交活躍的影響,券商行業(yè)營業(yè)收入、凈利潤整體大幅增長。與此同時,隨著資本金的快速消耗,資金不足正在日益成為制約券商創(chuàng)新業(yè)務(wù)發(fā)展的主要瓶頸。

19家券商凈利308億同比增55%

WIND統(tǒng)計數(shù)據(jù)顯示,今年前三季度,19家上市券商共計實現(xiàn)營業(yè)收入830.86億元,同比大幅增長43%,實現(xiàn)歸屬于母公司股東的凈利潤308.36億元,同比增長55%。19家上市券商中,無論是營業(yè)收入還是凈利潤,均無一例外地出現(xiàn)了增長,其中,凈利潤增幅最大的為太平洋,同比增長343.44%,東吳證券、國金證券則分別增長了144.12%和133.73%,宏源證券凈利潤同比增幅為10.22%,為19家上市券商中凈利潤同比增幅最低。而從凈利潤的絕對值來看,中信證券本期凈利潤高達63.65億元,遠超過第二名的海通證券(49.49億元),太平洋的凈利潤為3.50億元,排名墊底。

從各項業(yè)務(wù)的貢獻來看,受到A股市場成交活躍、IPO重啟以及市場走牛的影響,上市券商的傳統(tǒng)的經(jīng)紀、投行、自營業(yè)務(wù)收入均同比大幅增長。19家上市券商實現(xiàn)代理買賣證券業(yè)務(wù)凈收入276.01億元,同比增長18%;實現(xiàn)證券承銷業(yè)務(wù)凈收入95億元,同比增長194%;實現(xiàn)投資凈收益198億元,同比增長18%;實現(xiàn)受托客戶資產(chǎn)管理業(yè)務(wù)凈收入50億元,同比增長103%,實現(xiàn)利息凈收入119億元,同比增長48%。

WIND統(tǒng)計數(shù)據(jù)顯示,今年前三季度,上證綜指累計上行了11.72%,2013年全年,A股市場的總成交量為4.77萬億股,總成交金額則為46.35萬億元;相比之下,僅今年前三季度,A股市場總成交量已經(jīng)達到了4.10萬億股,總成交金額則達到了40.44萬億元。在一級市場上,2013年A股IPO市場全年暫停,2014年以來的前三個季度,盡管斷斷續(xù)續(xù),但仍然有92家公司完成了網(wǎng)上網(wǎng)下發(fā)行,共計募集資金429億元,券商則收獲了36億元的承銷及保薦費用。在融資融券市場,兩融余額則不斷上升。截至今年三季度末,融資融券余額已經(jīng)達到了6111億元,較年初的3465億元幾乎翻倍,也給券商帶來了大量的利息收入。

創(chuàng)新成色不盡相同

盡管業(yè)績普遍出現(xiàn)大幅增長,但各個券商在以融資融券為首的資本中介型創(chuàng)新業(yè)務(wù)上的“成色”卻不盡相同。

WIND統(tǒng)計數(shù)據(jù)顯示,截至今年10月末,銀河證券、國泰君安、招商證券、廣發(fā)證券和華泰證券的月末融資融券余額分別為155億元、152億元、146億元、141億元和135億元,位列行業(yè)前五位,市場占比分別為6.06%、5.97%、5.72%、5.52%和5.31%。在其他上市券商中,光大證券兩融余額為94億元,市場占比為3.69%,中信證券(不含浙江和山東)兩融余額為91億元,市場占比為3.53%,海通證券兩融余額為90億元,市場占比為3.53%。

三季報數(shù)據(jù)顯示,今年前三季度,中信證券利息凈收入為4.67億元,同比下滑了29.5%,相比之下,太平洋證券利息凈收入則大幅增長了271%,招商證券、國海證券、西南證券和興業(yè)證券的利息凈收入同比增長也在100%以上。分析人士說,與融資融券余額以及股票質(zhì)押市值同比增幅相比,凈利息收入增幅較小,其中有客戶保證金利息收入較為穩(wěn)定的因素,更主要是因為隨著資本中介業(yè)務(wù)規(guī)模的增加,券商自有資金趨于緊張,通過賣出回購、發(fā)債等方式融資的增加,帶來的利息支出也相應(yīng)大幅增長。

WIND統(tǒng)計數(shù)據(jù)顯示,在利息支出一項上,截至三季度末,19家上市券商應(yīng)付利息高達41.35億元,同比大幅增長205%。其中,東吳證券應(yīng)付利息從160萬元激增至1.82億元,增幅高達112倍,成為增幅最高的上市券商。西部證券、宏源證券、方正證券增幅分別為36倍、25倍和23倍。

部分券商監(jiān)管指標逼近監(jiān)管下限

隨著以融資融券為代表的資本中介型業(yè)務(wù)的迅速崛起,券商的自有資金正在快速消耗,部分券商凈資本/凈資產(chǎn)的指標甚至已經(jīng)逼近監(jiān)管下限,資本金不足正在成為嚴重制約券商創(chuàng)新業(yè)務(wù)發(fā)展的瓶頸,與此同時,證券公司正在不斷通過賣出回購、發(fā)債等形式補充資金,導(dǎo)致利息支出不斷增長。

根據(jù)現(xiàn)行的《證券公司風(fēng)險控制指標管理辦法》,在證券公司三項關(guān)鍵風(fēng)控指標上,分別要求“凈資本/凈資產(chǎn)”≥40%、“凈資本/負債”≥8%、“凈資產(chǎn)/負債”≥20%。按照上述監(jiān)管指標計算,截至2014年上半年末,國元證券、東北證券的凈資本/凈資產(chǎn)分別為51.03%和56.80%,均已接近監(jiān)管下限。

不過值得慶幸的是,監(jiān)管部門已經(jīng)注意到了券商所面臨的資金瓶頸,據(jù)悉,稍早之前證監(jiān)會已經(jīng)啟動《證券公司風(fēng)險控制指標管理辦法》的修訂工作,已向多家證券公司下發(fā)征求意見稿。“凈資本/凈資產(chǎn)”監(jiān)管指標擬由現(xiàn)行的“≥40%”調(diào)整為“≥20%”,“凈資本/負債”擬由現(xiàn)行的“≥8%”調(diào)整為“≥4%”,“凈資產(chǎn)/負債”擬由現(xiàn)行的“≥20%”調(diào)整為“≥10%”。新引入“流動性覆蓋率”和“凈穩(wěn)定資金率”兩項監(jiān)管指標,均為“≥100%”,旨在提升證券公司對凈資產(chǎn)和凈資本的有效利用。

WIND統(tǒng)計數(shù)據(jù)顯示,面臨資本金的快速消耗,券商(含非上市券商)正在通過密集發(fā)債來緩解。2014年以來,券商(含非上市券商)發(fā)行證券公司債就達到了53起,實際發(fā)行規(guī)模達到了1253億元,從票面利率來看,有25只超過了6%,最高的甚至已經(jīng)達到了7.65%。

編輯:羅韋

關(guān)鍵詞:券商 證券

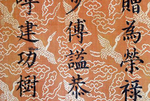

河北南宮發(fā)現(xiàn)明成化年間七彩圣旨

河北南宮發(fā)現(xiàn)明成化年間七彩圣旨 探訪韓國“世越”號沉船

探訪韓國“世越”號沉船 韓國前總統(tǒng)李明博首次出庭受審否認檢方指控

韓國前總統(tǒng)李明博首次出庭受審否認檢方指控 聯(lián)合國秘書長呼吁各國根除腐敗

聯(lián)合國秘書長呼吁各國根除腐敗 伊拉克和中國油企簽署油田開發(fā)合同

伊拉克和中國油企簽署油田開發(fā)合同 意大利總統(tǒng)任命朱塞佩·孔特為新政府總理

意大利總統(tǒng)任命朱塞佩·孔特為新政府總理 空軍“紅劍-2018”演習(xí)致力提升體系制勝能力

空軍“紅劍-2018”演習(xí)致力提升體系制勝能力 馬德里上演斗牛表演

馬德里上演斗牛表演

法蒂瑪·馬合木提

法蒂瑪·馬合木提 王召明

王召明 王霞

王霞 辜勝阻

辜勝阻 聶震寧

聶震寧 錢學(xué)明

錢學(xué)明 孟青錄

孟青錄 郭晉云

郭晉云 許進

許進 李健

李健 覺醒法師

覺醒法師 呂鳳鼎

呂鳳鼎 賀鏗

賀鏗 金曼

金曼 黃維義

黃維義 關(guān)牧村

關(guān)牧村 陳華

陳華 陳景秋

陳景秋 秦百蘭

秦百蘭 張自立

張自立 郭松海

郭松海 李蘭

李蘭 房興耀

房興耀 池慧

池慧 柳斌杰

柳斌杰 曹義孫

曹義孫 毛新宇

毛新宇 詹國樞

詹國樞 朱永新

朱永新 張曉梅

張曉梅 焦加良

焦加良 張連起

張連起 龍墨

龍墨 王名

王名 何水法

何水法 李延生

李延生 鞏漢林

鞏漢林 李勝素

李勝素 施杰

施杰 王亞非

王亞非 艾克拜爾·米吉提

艾克拜爾·米吉提 姚愛興

姚愛興 賈寶蘭

賈寶蘭 謝衛(wèi)

謝衛(wèi) 湯素蘭

湯素蘭 黃信陽

黃信陽 張其成

張其成 潘魯生

潘魯生 馮丹藜

馮丹藜 艾克拜爾·米吉提

艾克拜爾·米吉提 袁熙坤

袁熙坤 毛新宇

毛新宇 學(xué)誠法師

學(xué)誠法師 宗立成

宗立成 梁鳳儀

梁鳳儀 施 杰

施 杰 張曉梅

張曉梅