首頁(yè)>國(guó)企·民企>財(cái)·知道財(cái)·知道

銀行業(yè)服務(wù)實(shí)體經(jīng)濟(jì)能力顯著增強(qiáng)

從十幾年前被斷言“技術(shù)性破產(chǎn)”,到如今資產(chǎn)和利潤(rùn)大幅增長(zhǎng),中國(guó)銀行業(yè)走過(guò)了不平凡的發(fā)展歷程。改革開放特別是近十年來(lái),國(guó)內(nèi)商業(yè)銀行通過(guò)改革發(fā)展和全面戰(zhàn)略轉(zhuǎn)型,公司治理實(shí)現(xiàn)重大轉(zhuǎn)變,經(jīng)營(yíng)效益不斷提升,風(fēng)險(xiǎn)管控能力進(jìn)一步增強(qiáng),為推動(dòng)實(shí)體經(jīng)濟(jì)發(fā)展和服務(wù)小微企業(yè)作出了積極貢獻(xiàn)。

綜合實(shí)力提升 抵御風(fēng)險(xiǎn)能力明顯增強(qiáng)

2001年,中國(guó)剛剛加入WTO,中國(guó)銀行業(yè)的公司治理薄弱,經(jīng)營(yíng)管理相對(duì)粗放,違法違規(guī)案件頻發(fā),積聚了大額的不良資產(chǎn),西方一些媒體甚至在頭版用“中國(guó)的銀行業(yè)已經(jīng)技術(shù)性破產(chǎn)”的標(biāo)題來(lái)吸引眼球。

如果將2001年至2014年這13年做一個(gè)切分,2008年之前應(yīng)該算第一個(gè)階段,彼時(shí),背負(fù)2萬(wàn)億元不良資產(chǎn),嚴(yán)重資不抵債的國(guó)有商業(yè)銀行,掀起了背水一戰(zhàn)的股份制改革,隨后,國(guó)內(nèi)大部分商業(yè)銀行紛紛擺脫歷史包袱,改制上市。2008年國(guó)際金融危機(jī)爆發(fā),剛剛通過(guò)股份制改革重塑體魄的中國(guó)銀行業(yè)成為中國(guó)對(duì)抗金融危機(jī)的先鋒。

第二個(gè)階段,也就是2008年之后,中國(guó)銀行業(yè)逐漸意識(shí)到,不能再“以規(guī)模論英雄”,于是開啟了后危機(jī)時(shí)代的全面戰(zhàn)略轉(zhuǎn)型。國(guó)內(nèi)商業(yè)銀行不再盲目追求規(guī)模擴(kuò)張,而是積極優(yōu)化資產(chǎn)結(jié)構(gòu)和業(yè)務(wù)結(jié)構(gòu),降低風(fēng)險(xiǎn)資產(chǎn)比重,大力發(fā)展低資本消耗型業(yè)務(wù)。零售業(yè)務(wù)、中間業(yè)務(wù)獲得長(zhǎng)足發(fā)展,中間業(yè)務(wù)收入對(duì)營(yíng)業(yè)收入的貢獻(xiàn)度顯著提高,盈利模式日趨多元化。

在全面戰(zhàn)略轉(zhuǎn)型的推進(jìn)下,國(guó)內(nèi)商業(yè)銀行基本確立了市場(chǎng)化的商業(yè)銀行體制,資本實(shí)力明顯增強(qiáng),盈利能力迅速提升,競(jìng)爭(zhēng)實(shí)力不斷提高。

根據(jù)中國(guó)銀監(jiān)會(huì)發(fā)布的數(shù)據(jù),截至今年6月末,我國(guó)銀行業(yè)金融機(jī)構(gòu)總資產(chǎn)達(dá)到162.95萬(wàn)億元,同比增長(zhǎng)15.3%,總負(fù)債規(guī)模為151.97萬(wàn)億元,同比增長(zhǎng)15.1%。其中,大型商業(yè)銀行總資產(chǎn)為67.25萬(wàn)億元,同比增長(zhǎng)9.8%,總負(fù)債為62.61萬(wàn)億元,同比增長(zhǎng)9.7%;股份制銀行總資產(chǎn)為30.18萬(wàn)億元,同比增17%,總負(fù)債為28.42萬(wàn)億元,同比增16.8%。

2014年7月,英國(guó)《銀行家》雜志公布了最新的“世界1000家銀行排名”。按一級(jí)資本計(jì)算,中國(guó)工商銀行、中國(guó)建設(shè)銀行和摩根大通榮登2014年度全球銀行前三名。其中,工商銀行的一級(jí)資本比上年增長(zhǎng)了近三成,是排名前十的銀行中一級(jí)資本增速最快的銀行。

回顧《銀行家》榜單的十年變化,2004年十強(qiáng)行列中還沒(méi)有中國(guó)銀行業(yè)的身影,直到2007年工商銀行和中國(guó)銀行才首次進(jìn)入十強(qiáng)。十年間,工、農(nóng)、中、建四大銀行的平均排名由2004年的第28位上升到2014年的第5位,充分展示了國(guó)內(nèi)銀行資本實(shí)力不斷提升、發(fā)展后勁不斷增強(qiáng)的成長(zhǎng)路徑。

值得一提的是,在資本實(shí)力提升的同時(shí),中國(guó)銀行業(yè)的資產(chǎn)質(zhì)量持續(xù)改善。統(tǒng)計(jì)數(shù)據(jù)顯示,2003年底,我國(guó)主要銀行業(yè)金融機(jī)構(gòu)的不良貸款余額為24406億元,不良貸款率為17.8%。但到2014年6月末,商業(yè)銀行不良貸款余額為6944億元,不良率為1.08%,不良率已處于全球銀行最低行列。

服務(wù)實(shí)體經(jīng)濟(jì) 信貸資源向小微企業(yè)傾斜

目前,我國(guó)正處于經(jīng)濟(jì)結(jié)構(gòu)調(diào)整的關(guān)鍵時(shí)期,銀行信貸作為配置資金資源的主要手段,服務(wù)實(shí)體經(jīng)濟(jì)發(fā)展,促進(jìn)產(chǎn)業(yè)結(jié)構(gòu)升級(jí),在兼顧實(shí)體經(jīng)濟(jì)需求和宏觀經(jīng)濟(jì)布局的基礎(chǔ)上,不斷加大對(duì)重點(diǎn)領(lǐng)域和薄弱環(huán)節(jié)的信貸支持。

銀監(jiān)會(huì)主席尚福林表示,2014年上半年銀行業(yè)支持實(shí)體經(jīng)濟(jì)成效明顯,各項(xiàng)貸款比年初增加6.2萬(wàn)億元,同比增長(zhǎng)13.7%,主要投向國(guó)家重點(diǎn)項(xiàng)目和民生工程,有力支持了實(shí)體經(jīng)濟(jì)企穩(wěn)回升。

據(jù)統(tǒng)計(jì),截至6月末,主要商業(yè)銀行節(jié)能環(huán)保、新一代信息技術(shù)、高端裝備制造等戰(zhàn)略性新興產(chǎn)業(yè)貸款超過(guò)2萬(wàn)億元,文化產(chǎn)業(yè)貸款超過(guò)5000億元;銀行業(yè)金融機(jī)構(gòu)保障性安居工程貸款突破1萬(wàn)億元。

“十二五”規(guī)劃指出,大力發(fā)展中小企業(yè),增加中小企業(yè)貸款的規(guī)模和比例。中小企業(yè)以其在消費(fèi)品生產(chǎn)領(lǐng)域的貢獻(xiàn),在我國(guó)經(jīng)濟(jì)發(fā)展中占據(jù)著舉足輕重的地位。近年來(lái),商業(yè)銀行主動(dòng)調(diào)整信貸結(jié)構(gòu),將有限的信貸資源向中小微企業(yè)傾斜。

央行數(shù)據(jù)顯示,今年上半年末,主要金融機(jī)構(gòu)及小型農(nóng)村金融機(jī)構(gòu)、外資銀行人民幣小微企業(yè)貸款余額14.17萬(wàn)億元,同比增長(zhǎng)15.7%。上半年小微企業(yè)新增貸款1.03萬(wàn)億元,比去年同期多增26億元,新增貸款占同期全部企業(yè)新增貸款的32.5%。

“一方面,產(chǎn)業(yè)結(jié)構(gòu)決定信貸結(jié)構(gòu),界定了銀行信貸的投放分布;另一方面,信貸資金在不同產(chǎn)業(yè)間的布局也會(huì)引致產(chǎn)業(yè)結(jié)構(gòu)的變動(dòng)。為此,我國(guó)銀行業(yè)要逐步探索市場(chǎng)化的信貸管理模式,配合信貸業(yè)務(wù)的行業(yè)結(jié)構(gòu),優(yōu)化信貸業(yè)務(wù)的資本配置,調(diào)整信貸業(yè)務(wù)的產(chǎn)品結(jié)構(gòu),滿足實(shí)體經(jīng)濟(jì)的多元化需求,發(fā)揮信貸杠桿作用,進(jìn)一步促進(jìn)經(jīng)濟(jì)結(jié)構(gòu)的調(diào)整。”渤海銀行行長(zhǎng)趙世剛在接受采訪時(shí)表示。

加大創(chuàng)新力度 金融服務(wù)水平不斷提高

創(chuàng)新是商業(yè)銀行核心競(jìng)爭(zhēng)力的突出體現(xiàn)。近年來(lái),伴隨著金融市場(chǎng)的快速發(fā)展,金融服務(wù)需求的多元化,股份制商業(yè)銀行以市場(chǎng)為導(dǎo)向、以客戶為中心,在營(yíng)銷、服務(wù)、產(chǎn)品、渠道、管理等各業(yè)務(wù)領(lǐng)域的創(chuàng)新呈現(xiàn)加速發(fā)展態(tài)勢(shì),在服務(wù)實(shí)體經(jīng)濟(jì)、填補(bǔ)金融服務(wù)空白、滿足客戶需求的同時(shí),也進(jìn)一步擴(kuò)大了經(jīng)營(yíng)空間,加快了自身發(fā)展方式的轉(zhuǎn)變,促進(jìn)了服務(wù)效率和水平提高。

經(jīng)過(guò)多年努力,最早提出“做中國(guó)最好的零售銀行”的招商銀行在行業(yè)內(nèi)建立了領(lǐng)先地位,品牌吸引力強(qiáng)勁,客戶高度認(rèn)同。近年來(lái),招商銀行又瞄準(zhǔn)中外資銀行競(jìng)爭(zhēng)的核心領(lǐng)域高端業(yè)務(wù)和高端客戶,大力加強(qiáng)產(chǎn)品創(chuàng)新,提升財(cái)富管理專業(yè)能力,實(shí)現(xiàn)了高端客戶群、管理客戶總資產(chǎn)的穩(wěn)定增長(zhǎng)。

理財(cái)業(yè)務(wù)是近年來(lái)我國(guó)商業(yè)銀行發(fā)展最快的新興業(yè)務(wù)。其中,光大銀行以業(yè)界領(lǐng)先的創(chuàng)新能力、良好的風(fēng)險(xiǎn)控制、穩(wěn)定的收益水平,成功地樹立起了理財(cái)銀行的形象。截至今年6月末,該行理財(cái)產(chǎn)品余額達(dá)到5783.04億元,比上年末增加760.04億元。

在小微企業(yè)金融服務(wù)方面,商業(yè)銀行創(chuàng)新多種擔(dān)保模式,推出小企業(yè)融資特色產(chǎn)品,有效增加了企業(yè)融資渠道,滿足了各類小企業(yè)和個(gè)體工商戶的多樣化融資需求。平安銀行服務(wù)小企業(yè)的“供應(yīng)鏈金融”,面向小微企業(yè)、工商個(gè)體戶、私營(yíng)業(yè)主;民生銀行推出的“商貸通”、華夏銀行推出的“商圈貸”,均在國(guó)內(nèi)市場(chǎng)上初步建立了自己的服務(wù)品牌和市場(chǎng)影響力,獲得了快速發(fā)展。孟揚(yáng)

編輯:楊雅婷

關(guān)鍵詞:億元 銀行業(yè) 服務(wù)

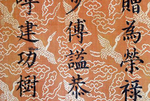

河北南宮發(fā)現(xiàn)明成化年間七彩圣旨

河北南宮發(fā)現(xiàn)明成化年間七彩圣旨 探訪韓國(guó)“世越”號(hào)沉船

探訪韓國(guó)“世越”號(hào)沉船 韓國(guó)前總統(tǒng)李明博首次出庭受審否認(rèn)檢方指控

韓國(guó)前總統(tǒng)李明博首次出庭受審否認(rèn)檢方指控 聯(lián)合國(guó)秘書長(zhǎng)呼吁各國(guó)根除腐敗

聯(lián)合國(guó)秘書長(zhǎng)呼吁各國(guó)根除腐敗 伊拉克和中國(guó)油企簽署油田開發(fā)合同

伊拉克和中國(guó)油企簽署油田開發(fā)合同 意大利總統(tǒng)任命朱塞佩·孔特為新政府總理

意大利總統(tǒng)任命朱塞佩·孔特為新政府總理 空軍“紅劍-2018”演習(xí)致力提升體系制勝能力

空軍“紅劍-2018”演習(xí)致力提升體系制勝能力 馬德里上演斗牛表演

馬德里上演斗牛表演

法蒂瑪·馬合木提

法蒂瑪·馬合木提 王召明

王召明 王霞

王霞 辜勝阻

辜勝阻 聶震寧

聶震寧 錢學(xué)明

錢學(xué)明 孟青錄

孟青錄 郭晉云

郭晉云 許進(jìn)

許進(jìn) 李健

李健 覺(jué)醒法師

覺(jué)醒法師 呂鳳鼎

呂鳳鼎 賀鏗

賀鏗 金曼

金曼 黃維義

黃維義 關(guān)牧村

關(guān)牧村 陳華

陳華 陳景秋

陳景秋 秦百蘭

秦百蘭 張自立

張自立 郭松海

郭松海 李蘭

李蘭 房興耀

房興耀 池慧

池慧 柳斌杰

柳斌杰 曹義孫

曹義孫 毛新宇

毛新宇 詹國(guó)樞

詹國(guó)樞 朱永新

朱永新 張曉梅

張曉梅 焦加良

焦加良 張連起

張連起 龍墨

龍墨 王名

王名 何水法

何水法 李延生

李延生 鞏漢林

鞏漢林 李勝素

李勝素 施杰

施杰 王亞非

王亞非 艾克拜爾·米吉提

艾克拜爾·米吉提 姚愛興

姚愛興 賈寶蘭

賈寶蘭 謝衛(wèi)

謝衛(wèi) 湯素蘭

湯素蘭 黃信陽(yáng)

黃信陽(yáng) 張其成

張其成 潘魯生

潘魯生 馮丹藜

馮丹藜 艾克拜爾·米吉提

艾克拜爾·米吉提 袁熙坤

袁熙坤 毛新宇

毛新宇 學(xué)誠(chéng)法師

學(xué)誠(chéng)法師 宗立成

宗立成 梁鳳儀

梁鳳儀 施 杰

施 杰 張曉梅

張曉梅